时间:2022-11-12 10:54:51来源:法律常识

导语:欠债还钱天经地义,可偏偏有一群人“凭本事”借钱,为什么要还?“撸口子”就是用来形容这些人的,因为目前现金贷的整顿,不允许暴利催收,所以借款人还款意愿明显下降。逾期+赖账,属于现金贷业务的未来究竟在哪里?

“我凭本事借的钱,凭什么要还?”

12月1日发布的《关于规范整顿“现金贷”业务的通知》,现金贷行业顿时炸开了锅。

在放贷资质、助贷模式、利率定价、杠杆率、收费模式(砍头息)、催收、借贷群体(无收入来源群体)等多个方面,主流的现金贷业务模式都面临违规和被取缔的风险。

平台只要触犯一条,便要涉及到合规整改,所以,新规之下,不受影响的平台寥寥无几。

目前大部分的现金贷平台,对借款人的审核流程十分简单,一张银行卡,一个身份证,甚至电话都不用实名制。(2016年开始逐渐取消非实名制电话卡)

如果被拒绝,也是上有“政策”下有“对策”。一旦被拒绝,可以适当的使用他们平台进行小额理财投入,如果是电商类金融平台,可以进行实名绑定电商,购买虚拟产品等。

一般第二天就会放款,平台放款的速度都非常的快。So easy~

甚至百度上有很多撸口子的技巧,都是“撸口子前辈”的经验之谈,撸口子仿佛成了一种值得炫耀的技巧。

只要在手机app上搜索“现金贷”,手酸了都滑不到底,有的人甚靠“撸口子”在老家付了首付买了房。

身为远见财讯的小编,我每月领的是月薪,“撸口子”们倒好,只要没钱就去借,周薪甚至是日薪。

现金贷就像给他们发工资的老板一样,因为他们从来就没想着要还钱。

真正撸口子的人,大多是不想工作的游手好闲人士或者赌徒之类的。他们急需现金填补空缺,并且坚信自己可以赢回已经是输进去的钱。

而且更有甚者,借了就停不下来,像吸毒一样。没钱了就会想去借,平台一直给提额,不会想还不上的事情。

无限的恶性循环,像是盘踞在身上的吸血鬼。一旦第一个平台开始逾期,为了填补空缺,就会有更多的平台进入他们的视野,如此形成恶性循环。

“自己风控烂,还好意思让我还钱?”

“撸口子”也是有技巧的,他们的观点就是,小贷不上征信,而且利息那么高,法院不会保护的。

还有钻空子的,说利息就几十块,放款的时候收几百块服务费,这属于虚假宣传吧,所以我不还钱天经地义。

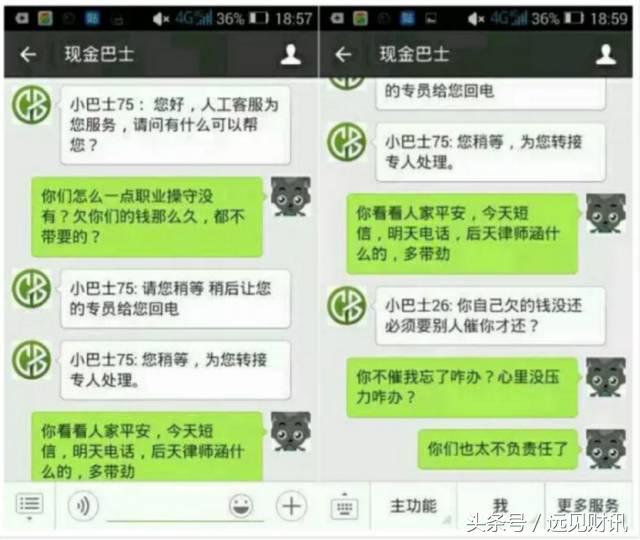

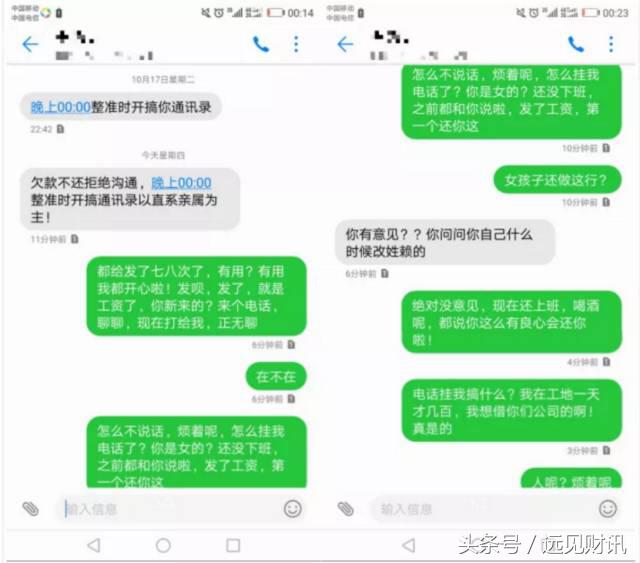

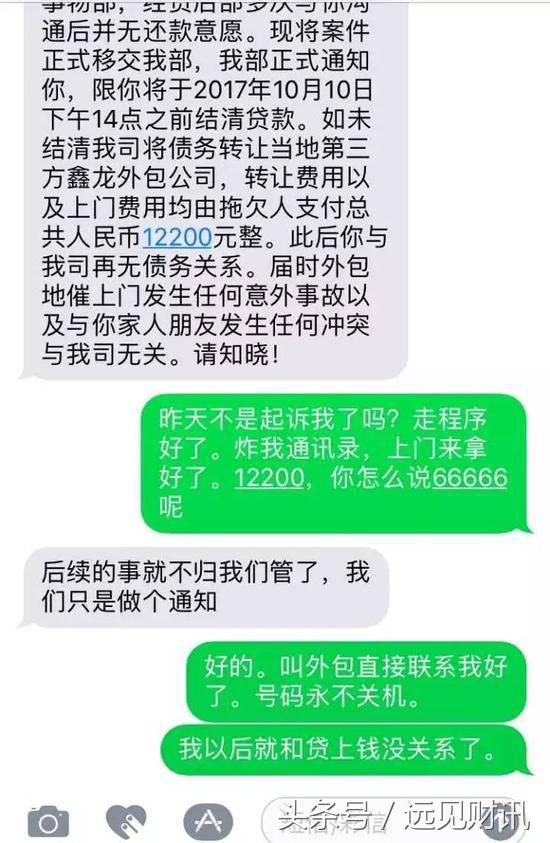

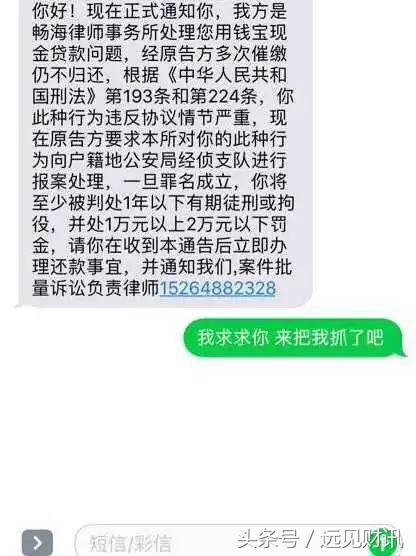

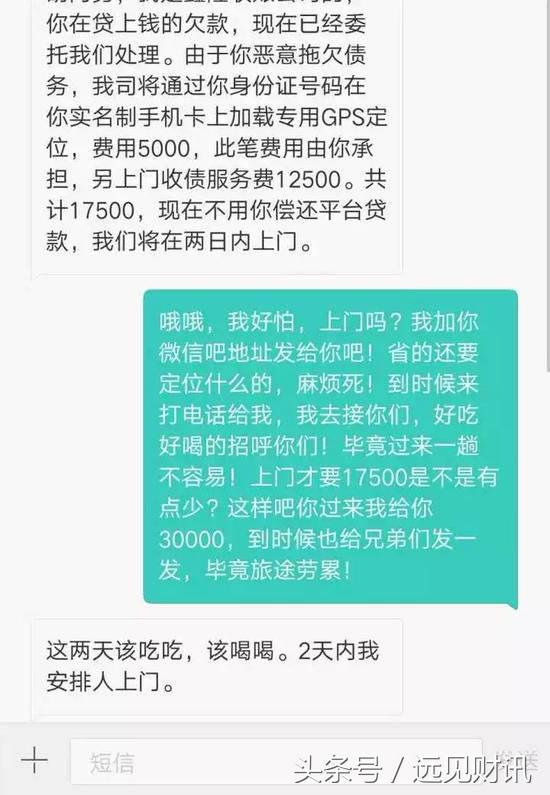

而且小贷催款的方式无非那么几种,先是短信、电话,然后再是威胁、发假律师函之类的,能怎样呢?就算地址发给你,你能奈我何?不允许暴利催收,不信你敢打我!

有经验的“撸口子”会告诉大家,只要扛住三个月,后面就清净了。

就连趣店的CEO罗敏都说了:“不还钱,就算了,当做福利送你了。” 那我在这边就先谢谢罗老板了!《趣店百亿美元市值神话背后,高利贷公司借钱可以不还当福利!》

这些打定主意不还钱的“撸口子”狂魔们少有工作, 每天无所事事,催债的人还能陪他们聊会天,给无趣的生活增添了几分色彩。死猪不怕开水烫,时间一长,还开始调戏起催债人。

“撸口子”的人大有一种“视死如归”的豪情壮志:人死债清,再敢逼我,我就死给你看。

小编前几个月还在网上看到一篇文章,《撸口子狂魔自述:55家网贷撸18万,全村500人都逾期》,想想都可怕。

暴利=报应?

逾期+赖账,相当于现金贷暴利的报应。

首先现金贷是利用高利率覆盖高违约风险,这个行业普遍的坏账率在20%以上,但依然暴利,某家知名的大型平台,最开始的坏账率接近50%,但是每个月还可以挣3千万。

基数大,服务费高,在这个逻辑上,躺着也能来钱。

其次,通过续贷客户比例控制风险。现金贷本身面向的客户为中低收入人群,但是用户黏性高的出奇,这种小额现金贷产品大部分用于提前消费。

很多用户会陷入反复借贷的死循环中,不停的填之前挖的坑,产生重复借贷需求。

最后通过逾期费再收割,这东西可以简单的看成利滚利。

随着趣店上市之后,大家清楚的知道了现金贷的暴利来源。你们既然这么赚钱,那也就不差我这“几块钱”了。《趣店股价坐过山车,远离还是逢低买入?》

所以,越来越多的逾期+赖账让现金贷公司有苦难言,不让暴利催收,只能打掉牙往肚子里咽。

再加上互金会规定利息和费率加起来不能超过36%,不知道这36%的费率能否覆盖他们日益严重的逾期+赖账,我们暂且先打一个问好?

《网贷监管并非“一刀切”,趣店等中概股集体止跌,看你敢不敢低位承接?》

信用体系建设

现金贷火爆的现象本质上是征信系统的覆盖面不足导致的。

传统银行贷款、信用卡以及互联网金融领域中的京东白条、蚂蚁花呗,都有相对完善的征信体系,有较好的风险控制工具。

而大部分使用现金贷的用户往往是缺乏或没有正常收入的群体,如部分学生、低收入者以及缺乏风险意识的群体等。

这些人要么信用评估不足,或游离在征信系统范围之外,由于难以获得正常渠道的融资能力,加上缺乏对风险的认识,导致深陷现金贷等高利贷陷阱,所以后来遭遇暴力催收。

目前应对逾期+赖账的最好方式就是建立一个完善的个人征信体系,这是现金贷公司要解决的头号目标。

如果将全国大部分人都纳入征信体系里面,有助于提供人们对个人信用的重视,使得部分缺乏风险意识的人能够意识到违约会具有极高成本,从而更加注重个人的信用记录,现金贷的现象就可以得到有效解决。

而目前个人征信体系不完善主要原因在于成本过高,建立个人信用档案是一方面,关键是谁去记录,怎么记录,要记录到什么程度,这些在传统的征信方法中会花费巨额的成本,得不偿失。

但是目前互联网几乎将所有人都连接起来了,微信、QQ、支付宝、淘宝、京东、滴滴、高德地图、大众点评、携程、去哪儿以及各种外卖等软件,几乎涵盖了全国大部分人口。

可是它们基本都属于腾讯系或阿里系,一方面能够以较低成本收集用户的网上行为,如购物记录、人脉关系、使用习惯等,以及线下的出行习惯,如位置信息、出行方式、常用住址、运动信息等。另一方面可以通过大数据的力量相对准确地评估个人信用。

如果腾讯或阿里的征信牌照能够申请下来,同时能够纳入全国的信用征用体系,相信不仅仅是现金贷,其它很多类似问题都可以得到有效解决。

投资机会

不着急,现金贷业务转入正常化之后再考虑投资也不迟哦~

目前征信体系不完善,收益率较低是小额贷出现空白,现金贷乱象丛生的主要原因。

如果能够完善征信体系,降低征信成本,使得小额贷风险能够得到有效控制,这样才会有更多的机构愿意进入小额贷市场,投资者也有机会在现金贷的盛会里分得一杯羹。