时间:2022-11-10 20:04:57来源:法律常识

《中国科技投资》罗晓凡 刘逸伦

线下贷款审核或存审慎不足、坏账压力激增,构成了捷信消费金融暂无力破解的“闭环”。

日前,捷信消费金融有限公司(下称“捷信消费金融”)被天津市滨海新区人民法院列为被执行人,执行标的为40,015元,这是捷信消费金融2020年第8次被法院列为被执行人,合计执行标的超35万元。

近期捷信消费金融涉案纠纷不断,其起诉借款人的司法案件数量大增,捷信消费金融面临的坏账压力激增。此外,记者了解到捷信消费金融的“刷单贷款”漏洞仍或存在,《中国科技投资》就此致函捷信消费金融,截至发稿未获回应。

涉嫌诱导学生“刷单贷款”

广州大二学生赵云(化名)与其二十多位同学均被捷信消费金融广州分公司的员工郭某以兼职刷单为由“诱导”贷款,损失金额在1.2万~2万元间不等。

事情源于2019年12月底,赵云在朋友圈了解到一种名为“手机充场”的兼职,联系上招聘者郭某后,其称兼职人员只要去他指定的手机店进行手机分期贷款,便可以得到400元的酬劳。“郭某称自己是捷信安全部员工,有办法取消合同,一开始郭某帮我还了两期贷款,但从第三期开始他就不再还款了,我也联系不上他”,赵云称。

目前广州市公安局黄埔区分局已在2020年2月对该案立案侦查,但郭某目前处于在逃状态,款项未追回。而捷信消费金融的工作人员对赵云表示,他仍需要偿还9800元的贷款本金。

四川英济律师事务所副主任、高级合伙人陈逢逢律师表示,作案者以非法占有为目的,以兼职为诱饵让大学生办理贷款,从而骗取钱财的行为构成违法行为。

类似的案例也发生在河南安阳的大三学生杨彬(化名)身上,与上述案例略有不同的是,杨彬表示作案者李某并非捷信消费金融内部员工,据称其与内部员工关系匪浅。杨彬称,“当时他们的员工只和李某说话,我们问什么都不告诉我们,让我们问李某”。

杨彬表示,自己在2018年在高校兼职群里认识李某,被“诱导”贷款了1万元左右,目前有一百六十余位同学都被李某骗了,该案也已于2019年立案。

杨彬表示,直到现在依然有“骗子”疑利用捷信消费金融的漏洞,招募学生贷款刷单。杨彬出示的一张截图显示,有人在招募写“好评”的刷单写手,“我和一个朋友去见过他了解过,你去了带你干的就是刷单(贷款)的事”。

*杨彬提供的刷单兼职截图

陈逢逢律师表示,虽然目前从案件信息看,捷信消费金融没有实施或参与违法犯罪的主观故意和犯罪行为,不承担责任,但是捷信消费金融员工或与员工熟悉人员多次利用该公司内部相关漏洞实施违法犯罪行为,说明该公司贷款审核程序、管理制度以及对员工的监管和处罚机制等或存问题及安全隐患,容易被其员工或员工熟悉的人利用而实施违法犯罪活动。

陈逢逢律师建议相关主管部门协助和指导捷信消费金融完善相应的管理制度,加强监管力度并及时通报违规、违法犯罪行为;同时建立严格的贷款实质审核原则,扩大贷款审核范围,增加审核层级,不断完善贷款审核机制。

坏账压力暴露风控能力或有欠缺

作为中国首家且唯一一家外商独资的消费金融公司,捷信消费金融成立于2010年11月,注册资本为70亿元人民币,由捷信集团100%控股。据联合资信评估有限公司发布的《捷信消费金融有限公司2020年跟踪评级报告》显示,截至2019年末,捷信消费金融业务已覆盖全国29个省份,312个城市,拥有合作商户29.06万家,员工约3.67万人。

以线下3C(计算机类、通信类和消费类等小型电子产品)分期业务起家的捷信消费金融,近期正在谋求线上转型。2020年初,捷信消费金融制定了“2020-2023战略”,表示将加速全面转型,打造“线上+线下”的消费模式。但转型无法一蹴而就,况且线下风控不审慎以及内部管理失衡已经导致了坏账的产生。

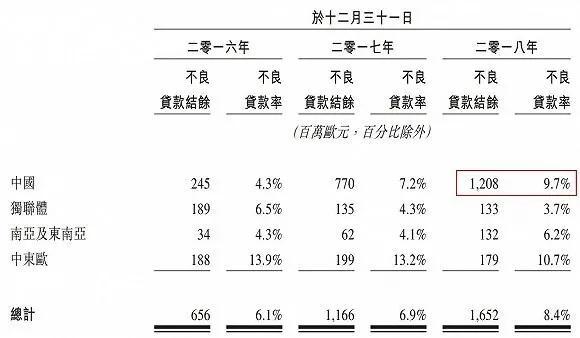

招股书显示,2016年-2018年捷信消费金融中国市场不良贷款率分别是4.3%、7.2%、9.7%。原银监会数据显示,截至2016年9月末消费金融行业平均不良贷款率是4.11%。中国银行业协会发布的《中国消费金融公司发展报告(2020)》指出2019年消费金融公司平均不良贷款率为2.63%,总的来说近五年以来消费金融行业平均不良贷款率不超过5%,依此与捷信消费金融的历史数据对比来看,其面临的风险压力较大。

*捷信消费金融IPO招股书截图

据中国裁判文书网,捷信消费金融自2018年起诉讼量猛增,2020年全年共有8916份裁判文书,同比2019年裁判文书数量增长235%。从裁判文书的内容来看,主要涉及的是金融借款合同纠纷,主要争议为因贷款利率过高借款人拒不按期还款等问题。

除了起诉借款人,捷信消费金融也通过申请法院强制执行的方式来收回借款人所欠款项。但由于捷信消费金融的客群相对下沉,属于收入水平较低的长尾客户,因此即便通过诉讼或仲裁的方式也难以收回欠款。

今年1月8日发布的《捷信消费金融有限公司、赵传峰金融借款合同纠纷执行实施类执行裁定书》中提到,“本院认为,对被执行人赵传峰已穷尽财产调查措施,确无其他财产可供执行……终结本次执行程序。”此外记者注意到,单是2020年12月就有超过450份裁判文书表示被执行人无可供执行的资产,将终结执行程序。

一方面,监管目前打击“逃废债”,2020年11月21日金融委第四十三次会议要求,秉持“零容忍”态度,维护市场公平和秩序,严厉处罚各种“逃废债”行为。监管倾向于持牌消费金融机构合法合规的进行催收或通过诉讼仲裁的方式追回款项。

另一方面,持牌消费金融机构难以把握催收力度,谨慎的催收方式很难追回欠款,且受疫情影响,反催收大军更有抬头的趋势,导致部分借款人乘机逃债。在某逾期交流群中,多个借贷者在讨论如何“反催收”,还有人表示可以“免费提供平台口子,撸下来就是工资不用还”。

捷信消费金融多次起诉借款人,在一定程度上也反映了其在贷前和贷中的风险把控不够审慎。过往,消费金融可以利用高利率覆盖高风险,而今这条“老路”却难以为继。

2020年8月20日,最高人民法院发布《关于审理民间借贷案件适用法律若干问题的规定》,民间借贷利率司法保护上限调整为一年期LPR的4倍,参考最新央行LPR报价的四倍为15.4%。新规的出台对持牌消费金融机构是否需要下调贷款利率尚无定论,但此举对捷信消费金融仍是不小的考验。

近日,央行下发《中国人民银行关于推进信用卡透支利率市场化改革的通知》称,自2021年1月1日起,明确取消信用卡透支利率上限和下限管理。而一般来看,信用卡透支利率普遍高于4倍LPR,对此消费金融专家苏筱芮表示,“尽管利率市场化是未来的大方向、大趋势,但目前利率市场化是否存在司法冲突,在业内还存在较多争议”。有持牌消费金融机构从业人士称,新规出台后,互联网信贷平台面临的竞争压力将进一步加大。

捷信消费金融曾在招股书中称,“或无法遵守中国规管消费金融行业持续演变且严格的合规要求……无法保证中国法院将会赞成我们任何年利率及服务费用”。招股书显示,2016至2018年捷信消费金融的现金贷平均实际年化利率分别为42%、37%、31%。《捷信消费金融有限公司2020年跟踪评级报告》显示,2019年其平均年化贷款利率为22.9%。

资产端坏账压力激增,风控端或存线下贷款审慎不足等问题,双面承压的捷信消费金融还面临业绩下滑之势。2019年全年,捷信消费金融净利润11.4亿元,同比2018年下降了18.34%。2020上半年财报中,捷信消费金融中国市场降幅达到57.6%,雇员减少35%。

2019年11月21日,捷信集团宣布不再推进在香港的上市进程,有业内人士分析这与线下业务盈利能力减弱以及行业监管趋严不无关系。

毋庸置疑,未来在消费金融行业中,持牌合规的消费金融机构依然是市场主力军。但捷信消费金融如何践行普惠金融的核心要义,不断完善风控系统,走出资产端与风控端的闭环仍是不小的难题。