时间:2022-11-11 14:30:54来源:法律常识

风控浪潮下,借呗会走信用卡降额的老路吗?

撰文 | 张浩东

出品 | 支付百科

逾期率的不断攀升,迫使各大银行开始收紧额度,加大信用卡交易监测力度,以此来规避坏账风险,在信贷资产质量下滑的大背景下,支付宝却采取了相反的放贷策略。

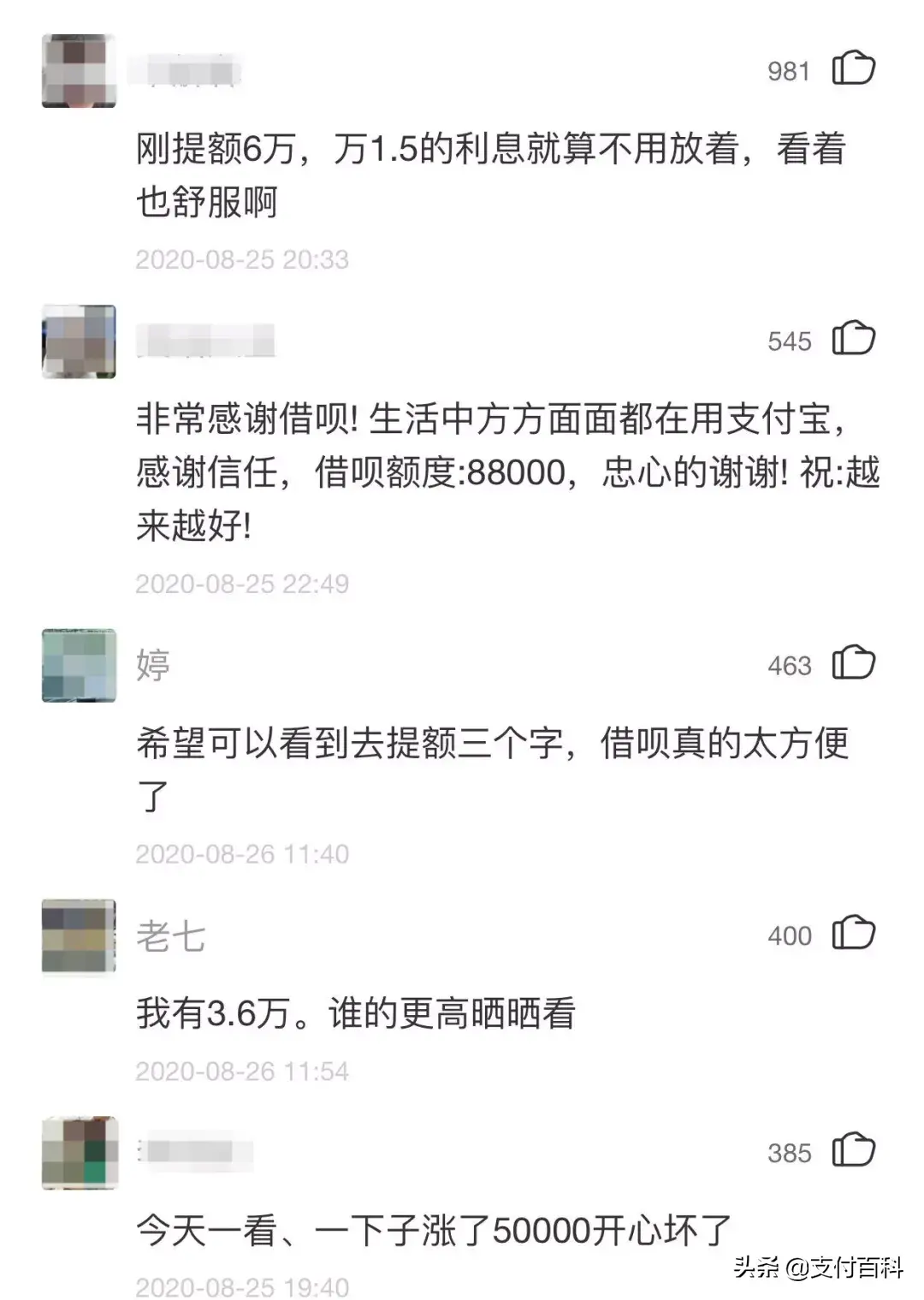

近期,「支付百科」了解到,支付宝正在对用户的借呗进行大面积提额,多数读者借呗额度迎来上涨,对于处在负债漩涡中的用户无疑是雪中送炭。

自去年以来,借呗陆续上线了主动提额、免息额度、呗壳在内的多项功能,意在改变此前借呗只能被动提额的局面,将借呗额度由平台主导转为用户深度参与,丰富借呗玩法的同时,传统授信的模式也被颠覆。

在此次借呗提额的过程中,覆盖的范围较为广泛,针对长期保持借呗良好使用记录的优质用户,支付宝对其借呗额度进行了较大幅度的上调。

此外,在呗壳界面,用户可以每天签到,签到成功就有可能领到借呗永久额度或者借呗免息额度,免息额度存在一定的有效期,但在规定的时间内还款,可减免相应借呗的手续费。

当下的消费金融行业,信用关系薄弱导致的信用风险突出,疫情影响更会增加多头借贷和共债风险。信贷不良率上升趋势下,银行、消费金融公司、小贷公司以及互联网金融机构都加强主动风控能力,授信决策变得更加审慎。

在众多机构似乎更愿意遵循“没有把握宁可不放款”的原则时,支付宝却通过一系列动作,释放了提额的信号,无论是花呗还是借呗,都在通过升级的方式向用户侧输出资金额度。

从目前的整体情况来看,借呗实行的是更为开放的提额方式,随着与央行征信系统的打通以及风控系统的成熟,加之在借款流程中的便捷性,借呗在同类产品中的优势已经显现。

自2018年因高杠杆被监管约谈后,蚂蚁集团为降低杠杆水平,将借呗转型助贷和联合贷款。利用助贷等轻资本模式,蚂蚁集团仅输出技术服务和流量,在此过程中能获得更高的毛利,同时也降低了不必要的资产不良风险。

除了提升用户借呗额度以外,从今年1月以来,蚂蚁集团和银行一起联营花呗,为用户提供大面积的提额服务,缓解用户资金压力。相关数据显示,目前蚂蚁金服已联合商家为用户提供了超过20亿元的免息补贴。

此前,蚂蚁集团向上交所和香港联交所递交的招股文件显示,蚂蚁集团微贷科技在2020年上半年的营收为285.86亿元,由蚂蚁花呗、蚂蚁借呗、网商贷构成,这三项业务贡献了蚂蚁全部营收的34.7%。

花呗、借呗如今已成为蚂蚁集团中最重要的两枚棋子,也为蚂蚁集团带来了高额的利润回报,相比支付业务,消费贷业务利润更高,这也促使蚂蚁集团持续加码消费信贷业务,花呗借呗贷款余额已超两千亿,占据整个消费金融市场的半壁江山。

「支付百科」发现,花呗与借呗在今年均在进行了产品调整,在功能上不断完善。前不久支付宝推出了免息的花呗月月付,使用月月付购买指定商品或服务时提供高达10个月的免息服务,只要用户不发生逾期行为,不会产生任何利息,使花呗拥有了更多的配套设施。

借呗的大哥版“借呗+”也在今年初面向部分支付宝用户开放,从授信额度和产品定位来看,“借呗+”是由蚂蚁借呗和银行联合打造的大额现金贷产品,,最低额度为五万元,最高额度三十万元,满足了用户更大额的资金需求。

宽松的放贷策略及新产品的上线,导致蚂蚁集团消费信贷余额逾期率连续两年上升,2017年逾期30天以上的逾期率为1.08%,2019年这一数据为1.56%,逾期90天以上的逾期率也出现增长。

放贷规模的增加及对用户授信额度的提升,势必会导致蚂蚁集团消费信贷风险的上升,但出于营收与利润的考虑及业绩对蚂蚁集团上市带来的积极作用,花呗借呗在短期内不会像银行一样大规模风控,相反,支付宝会进一步扩充用户额度来巩固在消费金融市场中的地位,为上市营造利好的环境。