时间:2022-11-11 15:31:56来源:法律常识

小王是某公司的办税人员,由于客户拖欠的工程款未按期收回,公司资金紧张。小王担心下月不能按期纳税,特来咨询逾期未交税款有什么处罚?

①补缴税款和滞纳金

《中华人民共和国税收征收管理法》第三十二条规定:纳税人未按照规定期限缴纳税款的,扣缴义务人未按照规定期限解缴税款的,税务机关除责令限期缴纳外,从滞纳税款之日起,按日加收滞纳税款万分之五的滞纳金。

滞纳金=滞纳税款×0.5‰×滞纳天数

其中滞纳天数:从纳税人应缴纳税款的期限届满之次日起至实际缴纳税款之日止。

比如:2019年6月征期截至19日,小美忘记缴纳税款,直至22日才缴纳。那么滞纳天数为:20、21、22三天。

【特殊情况】《中华人民共和国税收征收管理法》第五十二条:因税务机关的责任,致使纳税人、扣缴义务人未缴或者少缴税款的,税务机关在三年内可以要求纳税人、扣缴义务人补缴税款,但是不得加收滞纳金。

②罚款风险

《征管法》第六十二条,纳税人未按照规定的期限办理纳税申报和报送纳税资料的,或者扣缴义务人未按照规定的期限向税务机关报送代扣代缴、代收代缴税款报告表和有关资料的,由税务机关责令限期改正,可以处二千元以下的罚款;情节严重的,可以处二千元以上一万元以下的罚款。

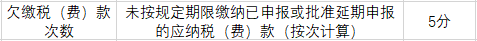

③信用等级扣分风险

如果未按照规定纳税,纳税信用评价时会扣分,5分/次,可能影响年度纳税信用评价结果。

【特殊情况】根据《国家税务总局关于发布<纳税信用管理办法(试行)>的公告》(国家税务总局公告2014年第40号)第二十一条的规定:纳税人有下列情形的,不影响其纳税信用评价:

(一)由于税务机关原因或者不可抗力,造成纳税人未能及时履行纳税义务的;

(二)非主观故意的计算公式运用错误以及明显的笔误造成未缴或者少缴税款的;

(三)国家税务总局认定的其他不影响纳税信用评价的情形。

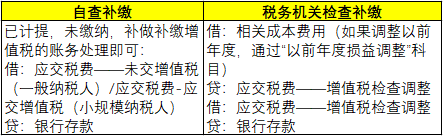

①补缴增值税

②补缴其他税费

补缴其他税费的账务处理也是类似的,借方冲减负债。

借:应交税费——应交***税

贷:银行存款

如果之前税费没有计提,需要同时补做计提分录,涉及到之前年度的损益科目,影响金额比较大的,建议通过“以前年度损益调整”科目按照前期差错处理。参考账务处理如下:

1、调整以前年度损益,借:以前年度损益调整

贷:应交税费——应交***税

2、补缴时,借:应交税费——应交**税

贷:银行存款

3、结转以前年度损益调整,借:利润分配——未分配利润

贷:以前年度损益调整

4、调整“利润分配”(如没有计提盈余公积金,不需要该笔分录)

借:盈余公积——法定盈余公积/盈余公积-任意盈余公积

贷:利润分配——未分配利润

③缴纳罚款和滞纳金

借:营业外支出

贷:银行存款

当然,有些情况下,税局会允许企业延期缴纳,如果因有下列情形之一的特殊困难,不能按期缴纳税款的,经省、自治区、直辖市、计划单列市税务局批准,可以延期缴纳税款,但是最长不得超过三个月。

(一)因不可抗力,导致纳税人发生较大损失,正常生产经营活动受到较大影响的;

(二)当期货币资金在扣除应付职工工资、社会保险费后,不足以缴纳税款的。

税务机关应当自收到申请延期缴纳税款报告之日起20日内作出批准或者不予批准的决定;不予批准的,从缴纳税款期限届满之日起加收滞纳金。

【提示】

不是所有企业都可以申请延期纳税,条件是有特殊困难的企业。税务机关的审批时间是20日,符合申请条件的话,提前申请。其实,很多企业延期纳税,是由于企业资金链条中断,对于大额交易,客户不能及时付款造成的。因此,小编建议企业日常应尽量选择信用度好的老客户;对于新客户,账期要约定好,定期发函证核对往来,并进行催收。

【延期纳税申请资料参考】

税务行政许可申请表、延期缴纳税款申请审批表、纳税人申请延期缴纳税款报告(建议详细说明延期原因,人员工资、社会保险费支出情况)、当期货币资金余额情况及所有银行存款账户的对账单、灾情报告或公安机关出具的事故证明、资产负债表、经办人身份证件、应付职工工资和社会保险费等省税务机关要求提供的支出预算、代理的还应出具代理委托书和代理人身份证。不同地区税局要求不同,具体以当地实际执行为准。

回答:只需点击右上角“+关注”即可!

【理个税】提供最新个税资讯及筹划与综合管理服务。