时间:2022-11-12 09:31:42来源:法律常识

贷款申请被拒绝,信用卡申请被拒绝,花呗没有额度......,很多时候我们最直接的反应就是:“我没有逾期啊,为什么这样”?今天我们就来详细解读。是否逾期以及逾期的严重程度,固然是征信好坏的最重要的指标,但是银行在审核贷款的时候并不是只看逾期记录,还会参考以下几个方面。

(1)工作单位

征信报告一共分为5个章节,在第一章的第三部分记录的是本人的职业信息(图1)

图1

可以看出这里会记录下本人最近5条工作单位名称,往下是对应的职位、行业、记录时间等信息。这些记录是来源于本人当初在申请贷款或者信用卡时填报的单位,由对应银行上传至人民银行,所以会有一定延迟。如果这里体现的单位非常的乱,就说明客户单位经常变动,变动意味着不稳定。如果实际并未发生变动,而这里显示的依旧很乱,那么就说明填报时没有据实填报,说明有刻意隐瞒行为。不论是不稳定还是有意隐瞒都是银行不喜欢的。这样势必会影响本人的信用评分。反之如果最近几年体现的单位都是同一个,且是比较稳定的企事业单位,那么信用评分就会变高。

另外,如果你现在去申请贷款填报的是A单位,而征信体现的近期的单位是B单位,并且这两个单位完全不属于一个行业,是看上去没有任何关联的两个单位,那么银行在审核时候就会觉得你有一个单位是虚假的,这种情况也是对审批非常不利的。也许有人会说,也可以解释为:“我刚换单位”,不就行了么?但是刚换单位,一样也能说明你工作还不稳定。同样会影响信用评分。

所以我们在办理信用卡或贷款等业务时,填报单位的时候一定不要觉得随便填一个就行,这会对单位信息造成影响。

(2)负债及逾期状况

任何借贷行为当然都必须考量负债,整体负债情况显示在征信报告的第二章(图2)。

图2

图2所示,标注的第一部分是贷款笔数,贷款总额以及剩余金额。标注的第二部分是信用卡,包括总额度、已用额度以及近期还款情况等内容。

先看贷款方面,值得一提的是,如果呈现的状况是欠款总金额不大但是笔数特别多,会有比较大的影响。因为这样说明借的全是小额贷款,小额贷利率高,额度低。银行会觉得这个人到处都在借钱。利率高的在借,利率低的也在借,几千在借,几百都在借,得是有多穷啊?穷疯了啊?如果同时还伴有逾期,那么就是雪上加霜,这会对你的审批非常不利。后面显示的还款金额可以看出你每月贷款方面需要付出的开支。

再说信用卡方面,主要看的是已用额度,已用额度会被计入负债,刷的越多负债越高。后面的近6个月使用额度,反映的是近期的用卡情况。如果最近半年平均使用额度都是刷爆的状态,你觉得银行会怎么想?

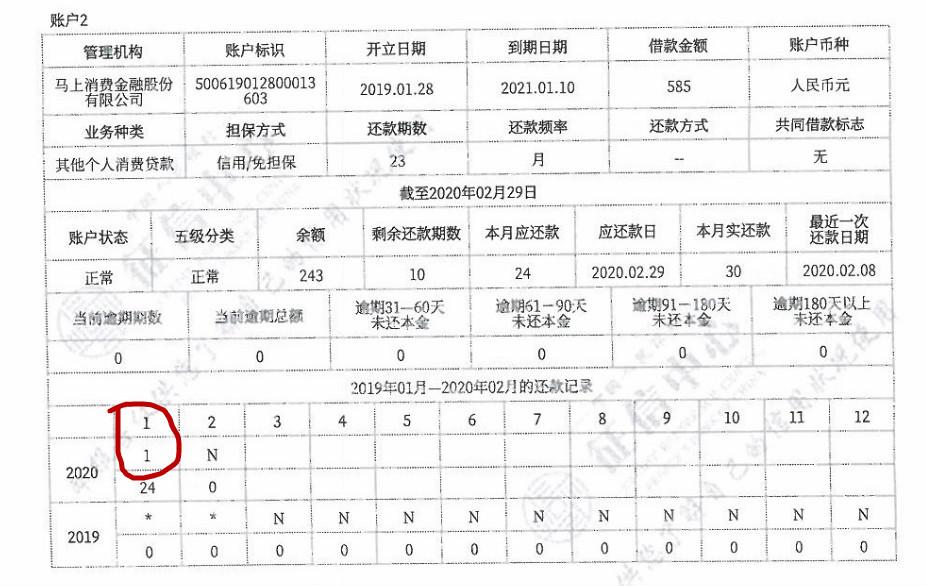

第二章是汇总,第三章则是具体每一笔贷款的还款,以及每一张信用卡最近5年的逾期情况。以其中一笔贷款为例(图3)

图3

图3显示了该笔贷款的具体发放机构,发放时间,到期时间,还款期数,还款频率,剩余金额等信息。再往下显示的就是逾期记录。1到12指的是12个月,每个月份下面对应的小方格是记录的逾期情况,空白代表没有产生记录,“*”代表不需要还款,“N”代表正常还款。图3所示,2020年1月份有个“1”,“1”代表逾期天数是1-30天之间(具体的天数征信报告无法显示)。如果逾期超过30天但是不超过60天就是“2”,依次类推。如果连续3个月显示的数字是“1,2,3”那么就代表连续3个月没有按时还款,如果不是特殊情况,这种逾期对于银行来说属于一票否决(也就是说不论你其他条件多么优质,只要任何一笔贷款或者信用卡逾期记录出现“3”,就等于“死刑”)。

需要说明的是,有“3”就等于“死刑”,主要是针对银行,也有比银行要求更宽松的贷款机构。如果有“3”就只能考虑到这些机构申请了。

如果是信用卡,那么对比应还金额和实际还款金额就可以看出是否有最低还款的情况。如果名下信用卡大多数都是最低还款,说明经济状况堪忧,也是会减分的。

(3)社保公积金缴纳状况(图4)

图4

征信报告的第五章,记录的是公积金社保缴纳情况。公积金和社保可以反映一个人的保障情况。同时通过缴纳的单位和客户申请表填报的单位形成相互印证,以此可以一定程度上考察填报单位的真实性。例如,如果这里显示销户,是不是就能说明已经离职。当然这部分的更新可能会有一定延迟。

这一部分有些时候会是空白,并不是每个缴纳了社保公积金的人,征信上都会显示社保公积金的缴纳情况。

(4)查询记录

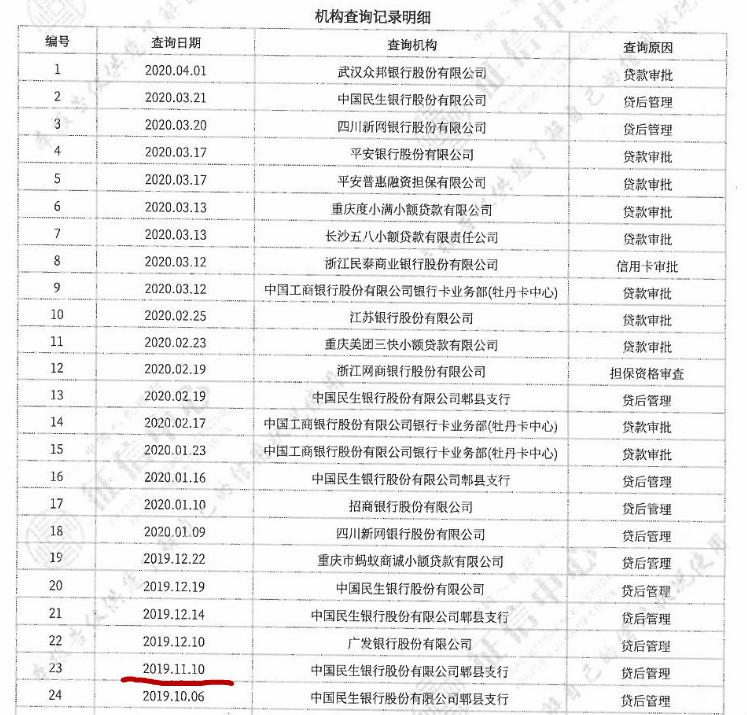

如图5所示,在征信报告的第五章会列出近期详细的查询记录,包括查询时间,查询机构,查询理由。

查询理由方面,一般会被计入查询次数的是标记为“贷款审批”的查询。因为这个能直接说明你在其他机构申请了贷款。“贷后管理”则一般不会计入。

查询时间跨度方面,一般机构都是看重近期的查询记录,因为主要是了解近期的经济状况。所谓近期一般是指最近半年。如图5所示,最近半年,也就是2019年11月份至今,这份征信报告近半年的贷款审批查询超过十次,属于比较多了。银行会认为近期非常缺钱,到处在借钱。这是一个很不好的信号。

有些机构直接会给出近期查询次数的具体要求,比如,近两个月不超过5次、近3个月不超过6次、近半年不超过6次等等,各家机构略有差别。

图5

以上关于征信报告的记录,能够直接说明,仅仅只是没有逾期的征信不能称为“好”征信,要从工作单位,负债,查询等多个维度具体考量。

我们经常能看到拒绝的理由是“综合评分不足”,很有可能就是因为贷款结构和查询次数出了问题。由此可见除了不要出现逾期记录。谨慎使用小额贷款以及不要随便查询征信,对于一份良好征信的养成也很重要。