时间:2022-11-12 11:06:46来源:法律常识

文 | 木子

“信用卡刷爆没钱还怎么办?别着急,信用卡代偿帮你还。”

信用卡代偿,在我国出现的时间不长,但发展迅猛。这是一片孕育希望的成就之地,同样也是一块暗礁潜藏的深水市场。

随着信用卡红利期渐进尾声,以及行业属性所带来的某些不确定性因素,哪怕是行业头部玩家,其掘金之路也依然要小心翼翼摸索前行。

股价波动背后

今年7月13日,51信用卡迎来上市一周年。在一年前的同一天,51信用卡在香港港交所敲锣上市,无疑这是公司创业6年以来的最高光时刻。

在51信用卡上市当日的媒体见面会上,创始人孙海涛被问到是否考虑过破发的问题时,他表示“如果破发,会挺难混的”。

一年过去了,51信用卡股价从发行价8.5港元跌至现在的不足4港元,跌幅超过50%,遭遇腰斩。上市首日市值达到108亿港元,目前约为45亿港元,缩水超一半。

如今的股价表现,确实让孙海涛挺难混的。

2012年5月,在酒店封闭开发整整1个月后,51信用卡管家前身——51账单第一版APP正式上线,用户授权后就可以一键管理信用卡账单了。随后51的业务从账单管理、新卡申领拓展到全面的负债管理——包括水电煤、房贷、车贷等各项与负债相关的信用账户管理。

而在积累一定的用户和数据后,51信用卡从信贷服务切入金融领域,并将金融服务逐步拓展到个人信用管理、信用卡科技、在线信贷撮合及投资等领域,构建起了基于信用卡的金融生态体系。目前旗下拥有“51信用卡管家”、“51人品”、“51人品贷”、“给你花”等核心APP。

与股价一路向下相反的是,51信用卡上市后的首份年报数据还不错,公司2018年的营业收入为28.12亿元,同比增长24%,净利润21.69亿元,相比2017年净亏损13.79亿元,实现大幅扭亏。

如此好的成绩,市场为什么依然不看好呢?

事实上,嗅觉最敏锐的资本或许已感知到了信用卡市场正在发生的变化。

央行公布的数据显示,截至2018年末,全国信用卡和借贷合一卡在用发卡数量共计6.86亿张,同比增长16.73%,但增速比2017年的26.35%低了近10个百分点。与此同时,信用卡卡均营收贡献在下降,以招行为例,2018年流通卡卡均营收贡献降至791元,较两年前缩水约18%。

苏宁金融研究院院长助理薛洪言曾撰文表示,信用卡市场仍处于高速增长期,但同比增速已经下降。就目前来看,信用卡红利已现衰相。

而信用卡红利期的渐进尾声,必然会对依靠信用卡周边业务为生的企业造成一定影响,例如信用卡推介、信用卡代偿等行业。

所谓“信用卡余额代偿”,是指信用卡持卡人偿还发卡银行的信用卡账单时,通过在第三方平台申请贷款的方式一次结清信用卡账单,再分期还款给平台。

晓丽在一家互联网公司就职,一年收入近20万元,但房贷和车贷月供就有万余元。晓丽对自己的信用非常重视,她将信用卡与工资卡绑定,每个月自动还款,从未产生过逾期。

转折点出现在2018年底,晓丽被公司裁员,入不敷出,信用卡还款压力陡增。为保证信用,同时保留刷卡额度(信用卡分期会占用信用卡额度),晓丽决定“拆东墙补西墙”,通过信用卡代偿平台申请贷款还信用卡,解决了燃眉之急。

公开资料显示,2012年至2016年,我国信用卡代偿市场年均复合增长率达到37%,2017年,信用卡代偿市场贷后余额规模在870亿元左右。

据不完全统计,目前有150余家代偿平台,其中相关网站平台70余家,APP有80余款。2018年,涉足该业务的互联网金融公司维信金科、51信用卡、小赢科技先后赴香港或美国上市,此外,萨摩耶金服也已向美国证券交易委员会正式递交了IPO上市申请文件。

而51信用卡作为中国最大的线上信用卡管理平台,无疑是信用卡代偿市场的领头羊。

具体来看,2018年,51信用卡的总营收包括信贷撮合及服务费、信用卡科技服务费、信贷介绍服务费、其他收益等四大块,其中主要针对信用卡持卡用户的信贷信贷撮合及服务费占比达73.1%。

在2015年、2016年和2017年,这部分的收益分别为0.17亿元、3.84亿元和16.27亿元,对应的占收益总额比例约为18.67%、67.28%、71.73%。51信用卡的业绩越来越依赖信贷撮合及服务费,也成为了公司2018年扭亏为盈的关键。

来源:51信用卡2018年年报

51信用卡的贷款业务越做越大,离不开用卡管理服务为信贷撮合业务提供的流量,截止2018年末,51信用卡管家APP累计注册用户数7590万。招股书数据显示,2015-2017年,51信用卡旗下借款平台“51人品贷”中分别有100%、89.9%和74.1%的借款人来自于51信用卡管家。

这样看来,51信用卡赚钱的逻辑便很清晰了:账单管理引流、贷款业务赚钱。

通过免费的信用卡管理获得借款用户,形成资产端,并通过“51人品”等平台获取出借人资金。原则上来说,51信用卡的业务逻辑,与P2P网贷公司的差别并不大。

一位业内人士表示,短期的股价波动不是问题,重点在于降杠杆、控风险的大背景下,监管趋严,网贷备案政策暂未实际落地,而收入又较多依赖金融信贷业务,倘若平台在合规进程中并不十分顺利,都可能会对51信用卡的业务造成一定冲击。据了解,51信用卡在上市过程也曾面临合规阻碍。

萨摩耶金服也在其招股书中提到“平台面临着网络客户金融产业的监管和法律等不确定性的挑战,如果被判定违反了中国任何一条监管法律,那么发展前景都会被极大的影响。”

而站在信用卡发卡行角度,消费账单属于应偿贷款,信用卡代偿则是一种非典型的“以贷还贷”,而这在政策层面是严格禁止的。因此,信用卡代偿业务也存在着一定的业务风险。

“信用卡代偿业务其实有一个好处,就是帮助银行降低了信用卡的逾期率,而这个银行其实是清楚的。”业内资深人士陶原告诉消金社,或许这会给行业带来一定的政策缓冲期,但这把悬在头上的政策‘达摩克利斯之剑’终究还是会掉下来。

“次贷”风险

从商业逻辑上看,信用卡代偿业务为用户提供了资金的中短期流动性,用户通过低费率的借款替换了高费率信用卡分期债务。

事实上,在2015年以前,信用卡代偿的利率的确普遍低于信用卡分期利率,这也吸引了对利率较为敏感的信用卡客群,但此后,信用卡代偿平台根据客户资质给予不同的分期利率,部分客户借款利率实际高于信用卡分期。

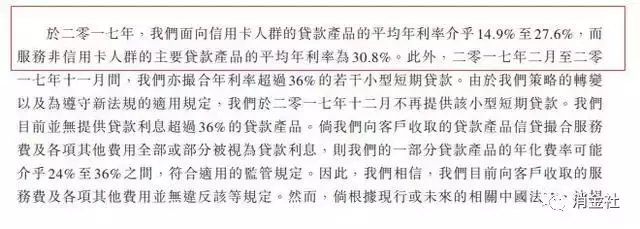

根据51信用卡招股书,其服务信用卡用户贷款的利率,普遍高于商业银行推出的信用卡分期服务利率。

来源:51信用卡招股书

一般情况下,商业银行信用卡分期的日息为万分之五,即年化18%,但目前部分代偿平台的利率,算上手续费、服务费等,高达年化24%至36%。

消金社在投诉平台发现,51信用卡旗下的贷款平台51人品贷有不少关于高利息、阴阳合同、高额服务费等投诉。截至目前,仅在聚投诉一家平台,投诉量已达到3267起。

在聚投诉互金行业上半年排行榜中,投诉量排名前100的商家,按未解决投诉量排序,51人品位列前1/3的位置。

7月3日,工业和信息化部发布2019年第一季度电信服务质量通告,在用户个人信息保护检查发现问题的互联网企业名单中,51人品贷因未经用户同意收集个人信息被点名。

不仅如此,消金社发现,51信用卡的逾期率数据也不容乐观。

央行数据显示,截至2018年末,银行信用卡逾期半年未偿信贷总额788.61亿元,环比增长18.93%,占信用卡应偿信贷余额的1.15%。

2018年,民生、中信、浦发、平安的信用卡不良率分别为2.15%、1.85%、1.81%、1.32%,整体银行业信用卡不良率为1.8%左右,远低于5%的国际警戒线,处于可控范围。

然而,近年来,51信用卡逾期90天贷款违约率却一直在6-12%之间波动,超出了不少人的预期。

其中,持卡人群借款逾期90天贷款违约率在2015年一季度、2016年上半年明显升高到10%以上,其余季度逾期率均在7-9%之间,平均坏账率在8-9%。而非持卡人群整体信用质量更低,多个季度的逾期90天贷款违约率超过9%,接近12%。

来源:51信用卡2018半年报

此外,信用卡代偿领域另一家港股上市企业维信金科,其对外公布的2015年、2016年、2017年的M3+逾期率分别为10.5%、8.0%和8.7%。

业界普遍认为,信用卡服务平台的资产已经由银行先行严格过滤筛选了一遍,质量必然比网贷有优势,为何逾期率并不低呢?

某国有大行个人金融部相关负责人曾表示,借款人在明知代偿平台利率高于商业银行信用卡分期利率时,仍选择使用代偿服务,说明其个人资信往往较低,一般属于信用卡的次级客户,或风险偏好较高。

在招股书中,51信用卡指出自己的收入来源均为“拥有多张信用卡”的客户,并暗示这些客户拥有较强的消费金融需求。但与此同时,作为拥有多张信用卡,仍然无法满足其消费信贷需求,需要通过额外借贷才能满足——这种业务路子本身承载的,是一种“次贷”的风险。

而代偿业务中存在的高利息、违规套现等问题,也被银行看作高风险行为,因此即便是通过代偿平台还清了欠款,而当信用卡开卡银行察觉用户使用代偿平台还款,为了风控,可能会考虑降低用户的信用额度。

最近,晓丽接到了一则发卡银行的短信通知,通知称其信用卡额度下调,以前15000元的额度如今被降到了3000元。“明明已偿清欠款,为何还要降低额度。”

一位业内人士告诉消金社,信用卡代偿人群中分两部分,一部分是突然手头紧需要代偿的客群,另一部分则是长期需要代偿的次级客群。

“次级客群的高风险导致高定价,信用卡代偿只是暂时延缓了逾期风险,但是平台的高利率实际上增加了客户的偿还压力,还可能会使整个信用卡行业风险大大增加。”上述业内人士补充道。

被压缩的生存空间

在目前已经上市的头部信用卡代偿企业中,除了51信用卡,多家上市公司的股票也惨遭腰斩,其中维信金科20港元的发行价,目前也跌至不足10港元。

除了资本市场的热情冷却,信用卡代偿行业还面临着更加严峻、正在升级的市场竞争。

数据统计,2015年12月至2018年10月,35个月的时间里,金融机构个人贷款余额新增19.75万亿元,在所有新增贷款中贡献了49.6%。而在2015年12月之前的77个月时间里,个人贷款余额新增19.75亿元,在所有新增贷款中仅贡献了36.8%。

一个显而易见的事实是,银行的个人贷款业务一直在提速,而作为银行大举推动零售转型的重点,信用卡业务便成了发力的关键。

银行一方面新发信用卡拓展市场,另一方面聚焦存量优质用户,进一步挖掘用户潜力。有不少持卡人向消金社反映,他们现在时常会收到银行鼓励信用卡账单分期的电话、短信等各种推送,而费率优惠有的低至五折,十分具有吸引力。

与此同时,互联网巨头的支付平台也早已锁定了3亿多的信用卡持卡人群。

它们上线的信用卡自动还款等服务,也对第三方独立账单管理公司带来冲击。例如,目前用户通过支付宝和微信,便可直接进行信用卡账户的统一管理和还款,如果有借款需求,可以直接选择借呗或微粒贷。而这些借款产品一直以主动授信的白名单邀请制开展业务,与信用卡的优质持卡用户有着较高的重合度。

面对银行与互联网巨头的“双面夹击”,留给信用卡代偿平台的生存空间似乎越来越小。

平台该如何直面挑战,顺利突围?

无数的案例告诉我们,面对真正的巨无霸,错位竞争才是王道。

那为借款用户提供更低的费率?查阅财报可知,虽目前各大代偿平台为降低成本,来自机构的资金比例持续提升,但与最具资金成本优势的银行相比,此举无异于“班门弄斧”。

资金层面没优势,那么从客群方面进行市场下沉或是可供选择的另一条路。

各大银行及互联网巨头圈住了持卡用户中的头部人群,那么代偿平台便可主攻有一定还款能力和资金周转需求的中间人群,并由此再向非持卡客群拓展。

业内资深人士陶原表示,信用卡代偿业务以持卡用户为边界,平台起步容易,但容易遭遇天花板,客户量达到一定数量级后,获客成本会大幅提高,业务增速下降,陷入增长陷阱。除了继续服务持卡用户,代偿平台也该认真考虑如何吸引非持卡人用户了。

据了解,目前51信用卡除了有主要服务持卡人群的“51人品贷”,还通过“给你花”及“小伍钱包”等平台给无信用卡人群提供现金贷的借款服务。

此外,51信用卡也在进行着金融科技方面的尝试,在去年年底推出了“费马”和“光锥”两项工具,前者是利用大数据技术完成用户的转化,后者是用于提升风控效率。

在当前强监管环境的背景下,行业加速洗牌的格局仍未改变,对于51信用卡等信用卡代偿平台来说,或许转型改革才是避免被资本错杀最好的防护措施。

至于效果如何,时间会给出最好的答案。

注:文中部分受访者为化名。