时间:2022-11-11 15:00:45来源:法律常识

你收到“花呗服务升级”提示了吗?《个人信用信息查询报送授权书》签了吗?该还的钱按期还上了吗?

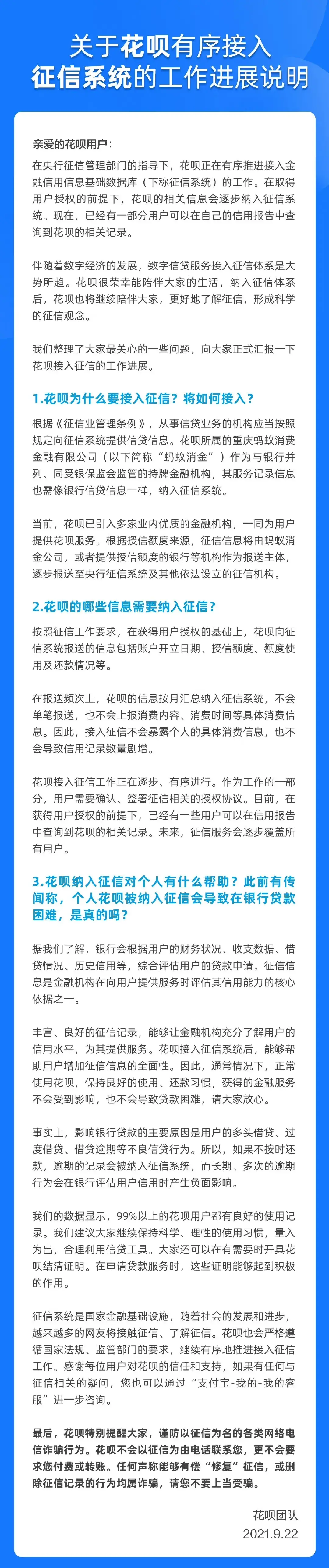

9月22日,花呗公告了接入央行征信系统的最新工作进展:目前,在获得用户授权的基础上,部分用户已经能够在自己的征信报告中查询到花呗记录,未来征信服务将逐步覆盖全部用户。

公告显示,花呗向征信系统报送的信息包括:账户开立日期、授信额度、额度使用及还款情况等。信息将按月汇总纳入征信系统,不会单笔报送,也不会上报消费内容、消费时间等具体消费信息。

9月22日,花呗公告了接入央行征信系统的最新近照

消息一明确,一些用户在网上提出担忧:过往逾期记录、频繁花呗消费使用,是否会影响向银行申请房贷、车贷的通过率,导致贷款困难?

花呗回应,花呗接入征信系统后,正常使用花呗,保持良好的使用、还款习惯,不会导致贷款困难,而是有助于增加用户征信信息的全面性。如果长期、多次的逾期会在银行评估用户信用时产生负面影响。花呗同时公布数据称,99%以上的花呗用户都有良好的使用记录。

正因为关系到5亿公众的钱袋子和生活质量,每一次“花呗纳入征信”有了风吹草动,总是引起极高关注。事实上,花呗不是第一家接入征信的提供金融服务的互联网公司。

2020年,京东白条、苏宁任性付就接入了央行征信系统,报送方式上,京东白条上报的是最大授信额度,苏宁任性付是逐笔上报。至于用户量最大的花呗,有用户于2020年在社交媒体留言称,其2019年就收到过报送征信系统的授权书。

花呗个人征信查询报送授权书

监管之下,互联网信贷纳入征信是大势所趋,因为花呗等消费信贷产品在满足需求、带来便利的同时,人性在商业营销的催化作用下也酝酿了风险,更全面的监管既是规范行业、规避机构风险的保证,也是让公众钱袋子可持续的需要。

监管之余,我们或亲历或见证了:以花呗为代表,一系列互联网消费信贷产品推动着一代人消费习惯的改变。

自2014年花呗上线以来,花呗积累了5亿用户,足够长的时间、足够多的用户体量,是时候回头审视花呗了。

花呗全面接入央行征信,网络上一些用户如临大敌,表示要还款关闭花呗。综合来看,是否影响未来向银行申请车房贷款是各种不安情绪的源头。

盐财经咨询了广州天河区两家“四大银行”个人贷款业务员,其中工行的业务员表示,花呗上报征信后,如果有逾期还款,会留下不良信用记录,的确会成为贷款申请不通过的影响因素,但银行审批贷款是综合考量,基于客户个人流水、借贷情况、信用记录进行全面评估。

建行的业务员对盐财经表示,银行会更加警惕多头借贷情况(即同时在多家银行申请贷款)、借贷逾期等记录。花呗类似信用卡,接入征信系统,也是关注逾期记录,“数额再小,累计次数多了也会有影响。”银行对逾期设立的红线通常是“连三累六”(连续逾期三个月或累计逾期六个月)。

用户关心的另一问题是:频繁使用花呗小额网购/线下消费,是否会影响贷款审批?

花呗的公告表示,信息将按月汇总纳入征信系统,不会单笔报送,不会上报消费内容,信用记录数量不会剧增。由此来看,频繁使用花呗不会体现在按月汇总的信用记录里。

盐财经咨询的两家银行业务员表示,高频率的花呗信贷消费不会影响银行审批,另一位自称银行客户经理的网友也留言称:“按时归还真的不算啥,我们审核房贷车贷经营贷,只会觉得是正常资金流动而已,用花呗用信用卡就意味着没钱吗?有钱谁贷款啊?”

AI财经社援引一位银行房贷业务客户经理意见:人工审批环节,一些客户经理会对用户花呗的支出金额进行考量,几千元的数额是正常的。但如果用花呗进行过万元的消费、甚至频繁的奢侈品消费,有可能会被认为是不好的使用习惯。不过,是否逾期依然是首要考量因素。

豆瓣上分享的苏宁任性付报送的征信记录

此外,也有声音对花呗向征信系统上报的时间提出疑问:用户在花呗上的信用信息是从用户授权之日起开始上报,还是连同授权日期之前的信用记录一起上报?表示其中存在类似“追溯”的逾期风险。

对此,盐财经电话咨询花呗客服,对方未能给出有效回复,称会根据要求,逐步有序推进接入征信工作,建议用户以实际查询到的征信报告为准。

盐财经咨询的银行业务员表示,暂未接到花呗接入征信之后,银行如何针对、是否需要针对花呗进行评估的细节,记者只得到“按时还款、不要逾期”的提醒。

大众对花呗风吹草动的关心和紧张,折射出花呗对社会生活的影响力。

花呗的规模、应用场景、普及速度是惊人的。

2014年,花呗应用上线,名字轻巧的“花呗”,为大众敞开了另一个钱袋子。2020年8月,蚂蚁金服招股书透露,6年多的时间,花呗就积累了约5亿用户。

以信用卡为参照,到2019年末,六大行的信用卡累计发卡量为6.4亿张(据央行发布的《2019年支付体系运行总体情况》),达到这一数字,信用卡用了35年,而花呗收获5亿用户,只用了6年。

信用卡尚需要POS机支持,支付场景受限,但通过二维码,从线上购物到线下到店支付,花呗广泛触达各消费场景。对比开通的门槛和流程,花呗的操作也方便得多。

花呗如此普及,并非偶然,它首先抓住了年轻用户。

在用户画像里,据支付宝统计,使用花呗、借呗的用户中,90后占比6成。早前2017年支付宝发布的《年轻人消费报告》显示,有37.4%的90后把花呗作为首选支付方式。

形成这样的结构并不难理解。在花呗出现,开始快速获客的几年里,90后以学生、刚毕业的职场新人为主。相比其他年龄段,90后“买买买”的需求更旺盛,但支付能力相对不足,这也导致他们更容易接受提前消费。

从当时花呗打的广告,就可以看出他们对年轻用户的锁定。

2017年,花呗广告主题很明确——年轻,就是花呗:活成我想要的样子

2017年,花呗广告主题很明确——年轻,就是花呗:活成我想要的样子。它还举了个例子,一名快递员用花呗分期买了第一把萨克斯,看起来美好诱人。走心的背面,透过“什么都可以省,热爱的不能省”,花呗显然是在鼓励消费。

花呗向年轻人兜售自己,因为他们知道年轻人接受新事物能力更强、消费意愿和潜力可期。“虽然现在看起来很平常,但当时用花呗给人的感觉很新潮。”一位大学期间开通花呗、毕业工作2年的用户花花说,这一个体感受也侧面反映了花呗成功营造了对年轻人的吸引力。

不过,不要低估了90后的理性,花呗普及的更重要的原因,在于它确实提供了优惠和便利。

花花告诉盐财经,她通过同学知道了花呗,之所以开通花呗,是因为生活费花完了,但又不想主动向家里伸手要钱,先用花呗等之后生活费到账再还款,周转方便;有时就医有了额外支出,花呗充当了应急工具。

一名快递员用花呗分期买了第一把萨克斯,看起来美好诱人。走心的背面,透过“什么都可以省,热爱的不能省”,花呗显然是在鼓励消费

毕业后,虽然实现了经济独立,她依然保持优先使用花呗的习惯,这也改变了她的消费方式:她可以购买体验更好的产品,虽然比同类价格稍贵,但依然有能力支付,只是一次性全款买下,短期内有压力,花呗与免息分期付款组合,让她在不降低当月生活质量情况下,提前享受。

即便没有大额消费需求,花花也先用花呗,把自有现金留下用于储蓄和理财,以钱生钱,同时设置到期自动全额还款,也不会产生逾期,这让她实现了资金使用效益的最大化。有足够偿还能力的她,反抱怨花呗授信给她的额度太小:“花呗是看不起我,觉得我还不起吗?”

花花的这些想法普遍存在于90后。

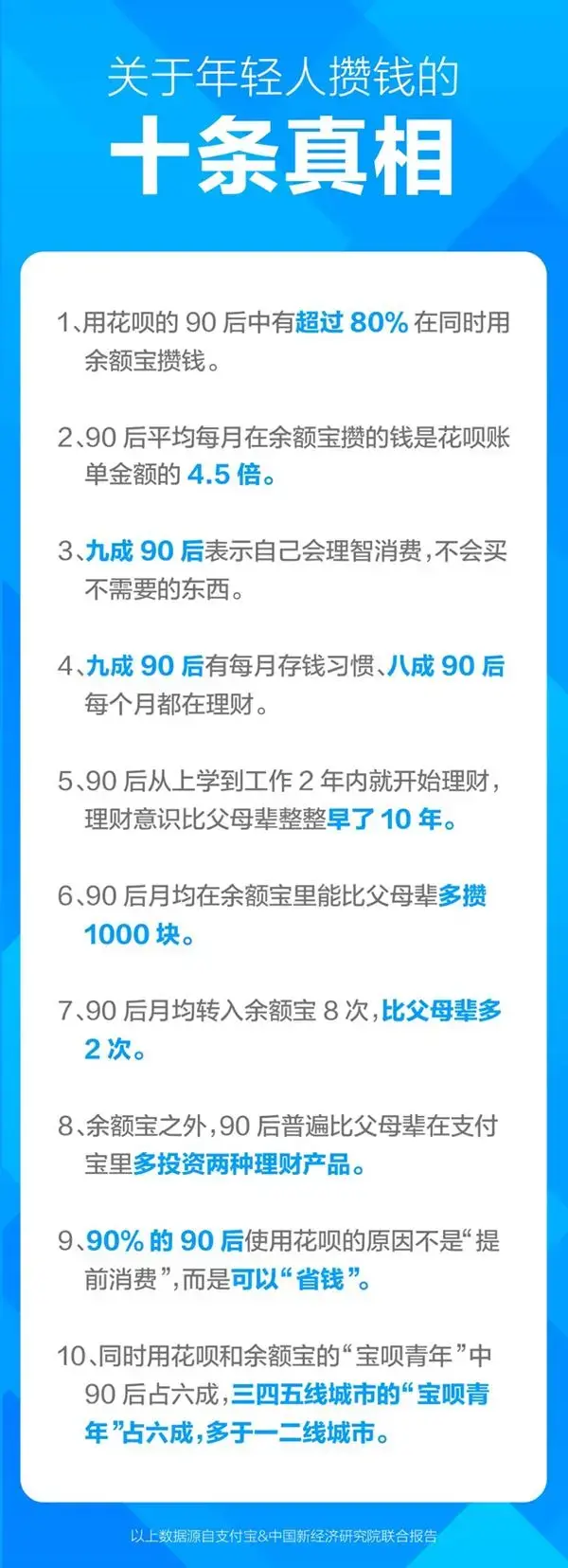

2019年,中国新经济研究院和支付宝发布的《90后攒钱报告》称,90%的90后使用花呗并非因为单纯为了提前消费使用花呗,而是想要借此“省钱”和“占便宜”,这一调研表示,92%的90后每个月都会有结余,80%的人会将结余进行理财;对比他们的余额宝和花呗则发现,90后每月在余额宝攒的钱,平均是其花呗账单的4.5倍。

2019年,中国新经济研究院和支付宝发布的《90后攒钱报告》称,90%的90后使用花呗并非因为单纯为了提前消费使用花呗,而是想要借此“省钱”和“占便宜”

提前消费并非花呗的发明,但花呗让这一消费习惯更普及,依托淘宝这一庞大的消费场景,在促销刺激、小额免密支付进一步降低门槛面前,消费需求得到快速满足,尤其是在购买意愿更强的年轻群体中间。

便利之余,花呗带来的风险同在,且更难以察觉。

花呗具有消费与金融贷款的双重属性,用户的注意力往往更多集中在消费一侧,低估或忽略了金融风险。

对用户来说,风险之一在于授信额度过高。

2020年12月之前,花呗快速壮大的时候,不少月生活费一两千元的在校大学生拿到了数万元的额度。同时,花呗的便利让一小部分用户产生了心理变化——感觉花呗花掉的不是自己的钱,变动的只是一个数字,进而日积月累中过度消费,又对实际偿还能力盲目乐观。

有网友在豆瓣小组上讨论关于花呗的话题

收不抵支时,花呗和信用卡一样,具有分期还款功能,但还款过程中,容易被忽略的是分期费率,花呗分期还款最开始展示的费率看似很低,但换算成年化利率其实颇高,容易产生认知偏差,低估了还款压力。

“花呗”与银行信用卡业务基本相同,在营销手段上,银行推销电信用卡也存在不明示年化利率的操作,直到今年3月,应监管要求才双双得以改善。

单笔来看,花呗分期的年化利率略高于银行信用卡。

一位花呗用户提供的10月20日待还款金额是606.56元,若分12期还款,每期是54.99元,同时期,招行信用卡的分期费率是54.55元,花呗高0.44元。另一位用户展示的待还款金额是4387.16元,若同样分12期归还,花呗上是397.76元,招商银行是394.55元,工行是391.92元。

信用卡与花呗分期率的对比

对此,银保监会消费者权益保护局局长郭武平曾撰文表示,花呗分期手续费高于银行,实际上是“普而不惠”。

值得注意的是,花呗3、6、9期的年利率低于4倍LPR的借贷红线,但12期的年利率以15.89%高于红线的15.4%。

无论用户是否能按时还款,花呗和背后的蚂蚁绕不开的问题是:借钱给用户,需要垫付资金,而这笔钱的来源,也潜藏着关乎金融安全的风险。

在2017年之前,花呗和借呗组成的微贷业务,主要通过阿里系的自有资金向用户放贷,靠利息获利,但随着消费借贷需求扩大,自有资金难以满足需求,同时投资者也需要新的利润增长点,在扩张过程中,风险也随之升级。

2017年,蚂蚁花呗和借呗就因为通过资产证券化、资产支持票据等方式融资引起监管注意,这一年12月,监管要求:不得通过资产转让、资产证券化等方式融资突破小贷公司杠杆限制。

之后,花呗、借呗开始整改“降杠杆”,对所属小贷公司大幅增加实缴资本、限制部分用户的借款上限。

2020年12月,大量花呗用户反映花呗授信额度突然降低。蚂蚁集团回复称,花呗近期正在调整部分年轻用户的额度,倡导更理性的消费习惯

2018年,蚂蚁开始与银行联合贷款进行融资,合作银行累计约100家,势头很猛。据蚂蚁披露的“至2020年上半年,由金融机构进行放款或已实现资产证券化的比例合计约为98%”分析,蚂蚁在联合贷款中的出资占比极低,这一新的融资方式同样引起监管关注和问询。

据界面新闻分析,花呗和借呗按照“小贷公司“的监管,却做出了一家中等规模银行的资产量,资本金与风险资产规模严重不匹配,形成事实上的监管套利……这一新模式,让蚂蚁用少量资金实现对大规模资金的“全面参与”,保留了对消费贷款资产的控制权的同时,蚂蚁仅承担有限的“劣后级”风险(注:劣后级意味着风险高、收益率也高),这对银行系统是潜在隐患。

财经专栏作家嵇少峰撰文发表观点:金融创新应该鼓励,但如果金融创新的目的与手段是突破资本充足率的管制,那么一旦创新失败,银行倒闭国家必须动用纳税人资金救助,这就是不公平且危险的。银行本身受资本充足率的监管,但如果风控不在银行自身,那监管一定有理由实施穿透式管理与延伸监管,这不是监管保不保守的问题,而是社会公众利益保护的底线。

后来的故事我们也都知道,去年11月,蚂蚁中止上市,之后进行多次整改,到今年6月,重庆蚂蚁消费金融有限公司获批开业并成持牌机构、花呗、借呗成其专属品牌,证券日报援引匿名业内人士分析称,较小贷公司而言,对持牌消费金融公司,监管标准更高,而牌照资质也更稀缺,花呗、借呗的未来运作将更合规、透明。

至于开头引入的花呗接入征信系统,也可视为风险监控的小小一环。

作者 | 施晶晶

编辑 | 闰然

排版 | 瑾瑜