时间:2022-11-12 13:39:32来源:法律常识

数百亿的信用卡逾期金额,带来的不只是银行坏账,也激发了信用卡催收市场,借助全国上千家催收机构的力量,一场信用卡催收大战拉开了序幕。

撰文 | 张浩东

出品 | 支付百科

信用卡逾期规模在经过几个月的下滑之后,在今年一季度迎来爆发式增长,信用卡逾期总额高达918.75亿元,相较2019年末大幅增加23.7%,占信用卡应偿信贷余额的1.27%。

居高不下的不良率及逾期规模,迫使各大银行加强风控收紧信用卡额度,掀起了一波波的降额风暴,另一方面,银行也在采取行动,全面加大催收力度,随之出现了各式各样的催收手段。

让银行投入巨大的信用卡业务,如今成了不良资产的重灾区,信用卡逾期率飙升成为银行业的普遍现象,控制逾期也成为各大银行当前的首要任务。

银行作为金融机构,在鼓励持卡人刷卡消费的同时,更加注重持卡人的风险,即便信用卡对持卡人的资质有较高的要求,但也难以避免逾期情况的发生。

根据招商银行一季报来看,一季度招行信用卡新生成不良贷款66.29亿元,同比增加26.91亿元,这一数据相比去年招行信用卡不良贷款总额大幅上升,招商银行行长田惠宇更是直言:“疫情对信用卡业务造成影响最大。”

招商银行信用卡不良贷款的增长,是整个银行业的缩影,将信用卡业务当作核心业务的招商银行,在一季度都遭受到如此大的冲击,其它银行也同样面临消化逾期的难题。

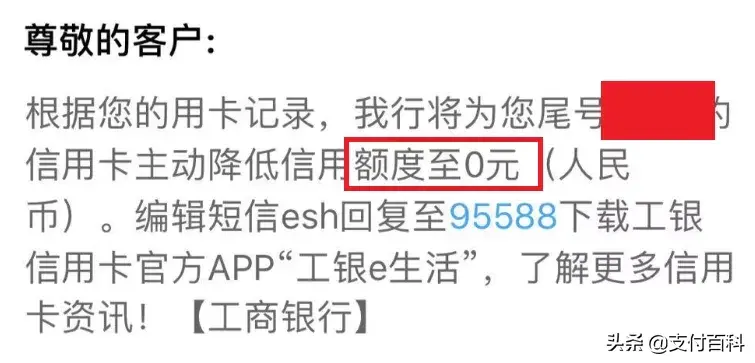

为应对授信额度过高带来的潜在风险,银行开始出手调整持卡人信用卡额度,以此来保证资金安全,大部分持卡人都被银行采取了降额措施,有的持卡人信用卡额度在还款后更是直接被清零。

此前,包括工商银行、平安银行、交通银行、招商银行、广发银行、民生银行在内的多家银行,开始加强对信用卡资金流向的监管,针对持卡人的大面积降额甚至封卡现象比比皆是,一旦出现异常的用卡行为,将会被银行重点观察。

各大银行在普遍加强风控,控制信用卡额度,意在强化贷前部分的管理,信用卡额度收缩后,受影响最大的莫过于信用卡大额交易,额度不足将令部分持卡人难以利用信用卡实现资金的周转,此举针对的主要是存在过度套现行为的用户,从源头上减少信用卡逾期发生的可能性。

对于已经出现的900亿逾期规模,通过降额封卡方式并无法有效解决,而在银行处理不良资产时,信用卡催收也是另外一个重要环节。

逾期额攀升之下,信用卡催收的作用愈发凸显,随着催收产能的恢复,银行也开始了疯狂的信用卡催收。

以招商银行为例,由于招行信用卡40%的催收产能在武汉,此前受疫情影响,使招行信用卡一半的催收工作处于停滞状态,催收受到极大限制。

进入二季度以来,超十万催收人员复工,各大银行的催收工作加快进行,不良资产规模的猛增,使催收行业焕发第二春,各催收公司业务量明显上升,其中多数业务来自银行,还有一部分来自消费金融机构。

由于催收难度较大,目前大多数银行都将催收业务进行了外包,直接导致后端的催收行业迎来爆发,据「支付百科」了解,最高峰时市场上活跃着4000多家催收公司,但其中能满足银行要求的却不到100家。

相较于银行发送的短信及电话提醒,专业的催收人员通过特殊的催收手段,能起到更良好的催收效果,许多忽视个人征信、已经不准备还信用卡的人,迫于催收带来的压力,会将所欠的信用卡额度进行偿还。

自信用卡在国内发行以来,催收行业便被推向了台前,随着催收行业的发展,在催收行业还诞生了许多催收专家,这些专家通常拥有多年的催收经验,每位催收专家平均可以催收金额为2.7万元。

银行方面巨大的催收需求,也使催收公司不断壮大,去年国内最大信用卡催收集团永雄资产管理集团向美国证监会提交招股书,招股书显示,湖南永雄在催的逾期贷款总额为446亿元人民币。这家公司以信用卡催收业务起家,并逐渐将业务扩展到消费金融公司以及其他提供消费信贷服务的机构。

催收行业在蓬勃发展的同时,其合规性一直遭到质疑,部分催收公司在催收时采取堵门催款、公司走访、短信轰炸、爆通讯录的方式,一位银行信用卡中心人士向「支付百科」表示,逾期总额的爆发给催收行业带来了机遇,但行业也面临洗牌,违规手段较多、游走在法律边缘的催收公司将被淘汰。

催收产能的恢复,为银行带来了更稳定的资金回笼,可以预见的是,多家银行信用卡逾期金额将对应减少,这对二季度信用卡逾期规模的下降将带来积极作用。