时间:2022-11-15 11:11:10来源:法律常识

催收要解决的是客户回款问题,但催收本身具体是一个怎样的问题,还需要结合案例,具体问题具体分析。作者结合案例,用浅显易懂的大白话带你了解贷后催收,一起来看看。

毫无疑问,催收要解决的问题是客户回款。但催收本身是一个怎样的问题,首先来看一个案例:

举例:针对逾期客群A,在其逾期的1、7、15、21(天)时发送话术“模板1”的短信,在其逾期的24、27、30天进行人工催收并发送话术“模板B”的短信。

由此可见,催收工作主要包括以下的6个方面:

对什么样的客户?在什么时间?用什么催收方式,如短信、IVR、人工电催、信函、委外等?以什么频率,即强度?用什么话术?,如提醒、谈判、施压、警告等最终促使客户还款,是终极目标,个人认为,在这五点里面涉及四个层面的策略:

分群策略:解决对什么样客户的问题,将待催客户按不同标准分为不同的客群;分案策略:解决在客户是否逾期以及逾期多久后,将不同客群客户分派给谁,比如不同技能的催收团队、甚至个人、机器人等;拨打策略:解决怎么拨打电话的问题,如打什么电话,频次怎样等;话术策略:解决如何提醒、沟通施压、减免等的问题,因客户反馈具备不可预期,此处多为原则性指导,要随客户反馈随机应变。总之,催收就是将各种催收手段,以适当的方式与不同的逾期客户匹配,从而达到回款效果好、催收成本可控(最优)的目标。

此处不考虑大额、抵押、欺诈等各类场景,主要考虑小额信贷业务,该类场景按“业务+客群”分群模式居多。通常情况下,按照回款的难易程度将客户分为以下三类:

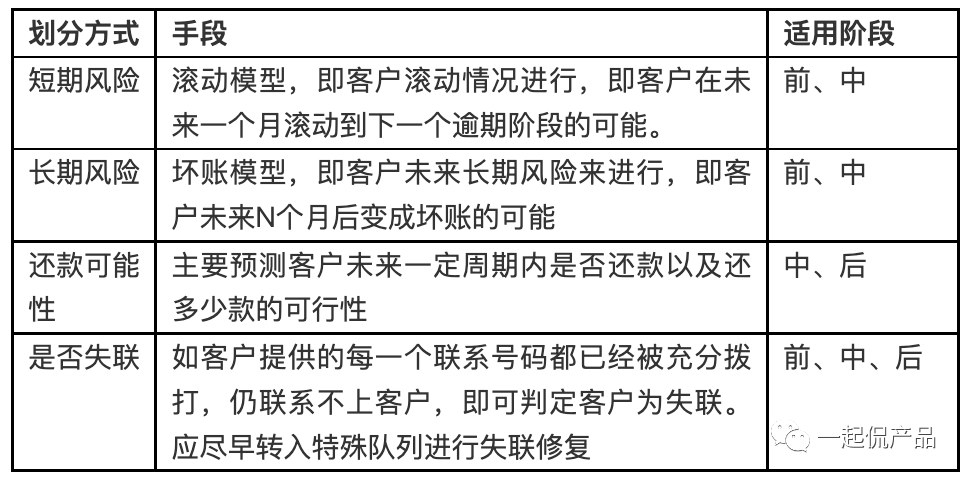

数据显示,逾期客户呈现“早期客户量多,回款容易;中后期客户量少,回款难度较高”的特点。所以在此基础上,结合监管要求、考核要求、业务运营等多方面的考量,催收客户的分群通常是在逾期阶段的基础上来进行划分。如,M0、M1、M2等。然后,通常通过催收模型的方式进一步细分。常用的有以下几类:

在催收过程中,逾期早期,主要寻找还款困难的客户,促使其早日还款;逾期中后期,主要寻找还款可能性高的客户,尽可能多的收回欠款。可以通过上述分群的方式,从早期客户中寻找难回款的客户,以及中后期客户中相对容易回款的客户。

客户入催后,完成分群后就需要将客户派发给相应的话务员或机器进行催收。主要涉及3个问题:

首先解决什么时候分派的问题,什么时候分派需要考虑三个方面的因素:

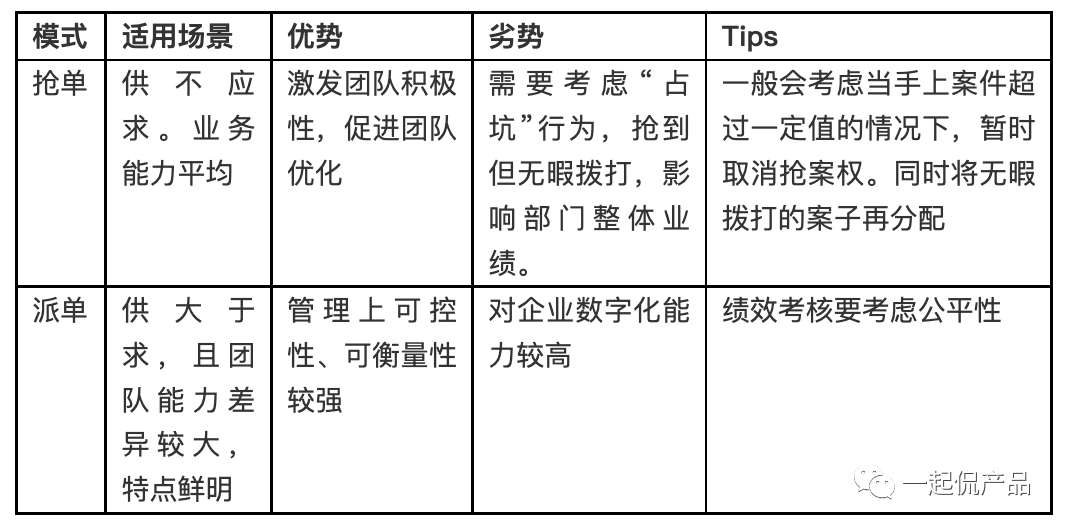

客户服务。比如,客户刚逾期,通常需要发送一条提醒短信通知客户还款,起到尽职义务。如果没有提醒,后续客户还可能会投诉,并且存在升级投诉的可能(当然,大环境好的时候,也有些公司因收益的因素,可能会采取不同的策略);回款率(成本):以刚逾期客户举例,可通过观察客群在无催收情况下,逾期后30天内的回款曲线变化来判定回款率变化的拐点,可以在回款率下降前进行催收,可省去很多无效拨打。合规:如《信用卡管理办法》中明确要求“发卡银行应当及时就即将到期的透支金额、还款日期等信息提醒持卡人”(每个公司对于这块,归属部门可能不同)。其次,采取什么分案模式,方面通常有抢案模式和派发模式。人工催收时,分案和抢案的情况可能二选一或组合使用。以下是我对两种模式理解:

分案完成后,就需要联系客户了(短信、IVR、人工电话),如何联系也涉及三个方面的问题:

什么时候,什么频率?拨打给谁,本人or联系人?拨打模式?首先,什么时候拨打,主要考虑三个方面的问题:

合规:比如法规要求,一天之中晚上九点之后和早上八点之前禁止拨打,拨打客户的频率也不可过高,否则引起投诉骚扰。接通率:不同客户,在不同时间段拨打,其接通率存在较大差异,比如有些工人上夜班或者工作时不能带手机(也有简单粗暴的,直接自动外呼,联系不上就间隔一段时间后再继续拨打)。之前有一篇有关机器学习的策略实践,感兴趣可参见之前的一篇文章:《记一次催收策略/模型实践——提升客户可联率》客户体验:比如节假日、午休期间的特殊处理、客户承诺还款当天再次进行提醒的处理等。其次,拨打给谁方面,主要考虑合规问题 。比如首拨是不可以打给客户的紧急联系人的,一定是在多次联系不上本人的时候才可拨打,拨打给联系人时还要注意措辞,避免给客户造成生活上或工作上的影响。在充分拨打客户且联系不上时,才可以联系客户的紧急联系人及其他联系人。

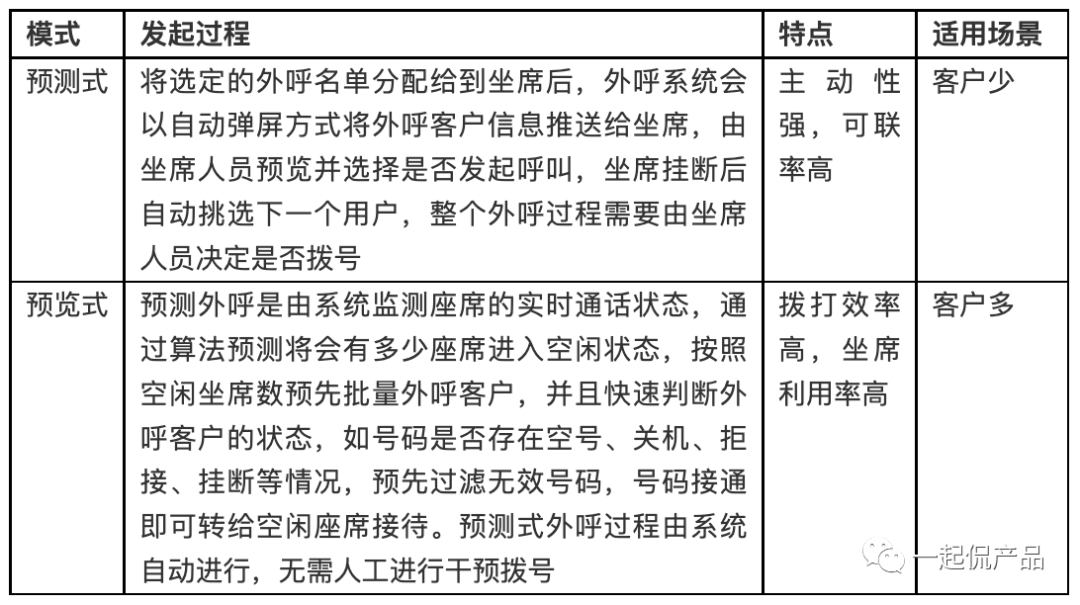

最后,拨打模式,主要考虑拨打效率和可联率(客户维度的,不同于接通率),自动外呼拨打效率高,通常都采用自动拨打的模式。按自动外呼拨打接通与否,又分为预测式与预览式:

除了预测式、预览式外呼,还有坐席手动外、机器人外呼,人机结合外呼等方式,这里重点说下人机结合,是由机器人根据配置好的外呼模板进行外呼,接通后先由机器人进行服务,检测意向后无缝转人工。

通常业绩压力较大的时,会多向业务偏移,而监管趋严时,又会特别注重合规。拨打策略调整经常需要在两者之间找平衡。不同场景下,侧重点也会有所差异。

作者:王小宾;微信公众号:一起侃产品

本文由@并不跳步交叉步 原创发布于人人都是产品经理。未经许可,禁止转载。

题图来自 Unsplash,基于 CC0 协议

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。