时间:2022-11-10 19:44:19来源:法律常识

时代商学院研究员 孙一鸣

作为昔日消费金融的老大哥,捷信消费金融有限公司(以下简称“捷信金融”)早已荣光不再。

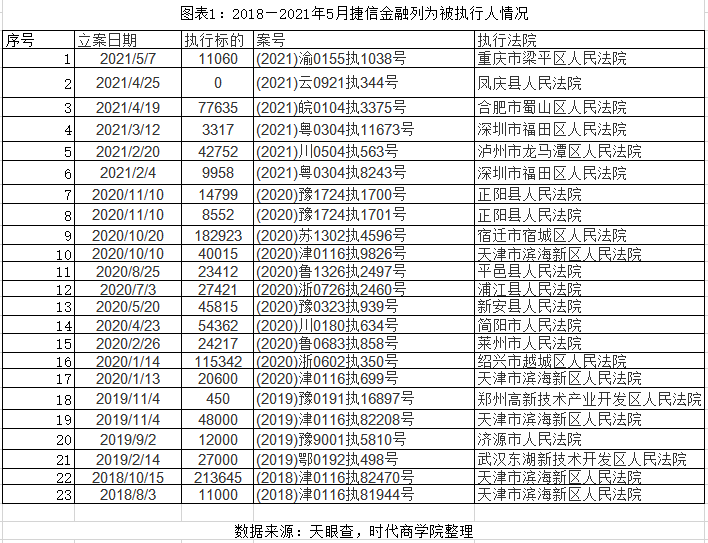

5月7日,中国执行信息公开网显示,捷信金融再被列为被执行人,案号为(2021)渝0155执1038号,执行标的金额为1.11万元,这是今年以来捷信金融第6次成被执行人,也是2018年8月以来第23次成被执行人。

次日,即5月8日,联合资信评估股份有限公司(以下简称“联合资信”)发布公告称,将捷信金融主体及相关债券列入评级观察名单,这是国内首家消费金融公司被列入信用评级观察名单。而此前,捷信金融的信用等级均为AA+,评级展望为稳定。

资料显示,捷信金融于2010年在中国成立,由来自捷克的捷信集团100%持股,是国内迄今唯一外商独资控股的消费金融公司,主要从事消费贷款业务。

截至2019年末,捷信金融在总资产和营业收入方面仍位居消费金融行业首位。然而,2020年,捷信金融营业收入同比下跌35%;净利润同比暴跌88%,跌出行业前五,并在多方面遭招联消费金融反超。

本报告主要试图回答以下问题:

1. 捷信金融目前遭遇了哪些困境?

2. 捷信金融还能重回行业领头羊地位吗?

23次成被执行人,信贷资产质量承压

事实上,捷信金融被列为被执行人不是今年才发生的事。

天眼查显示,2018年8月至今,捷信金融合计23次被列为被执行人,执行标的金额大小不一,低至450元,高至21.36万元。

而这背后,则是捷信金融司法风险剧增,法律诉讼数量居高不下。

天眼查显示,2017年至2021年5月12日,捷信金融收到法院下发的的裁判文书数量分别为323份、1112份、2613份、8943份和2196份,数量逐年大增。案由以借款合同纠纷和金融借款合同纠纷为主。

与此同时,因风控端或存线下贷款审慎不足等问题,捷信金融资产端的坏账压力激增。

中国银行业协会发布的《中国消费金融公司发展报告(2020)》指出,2019年消费金融公司平均不良贷款率为2.63%。

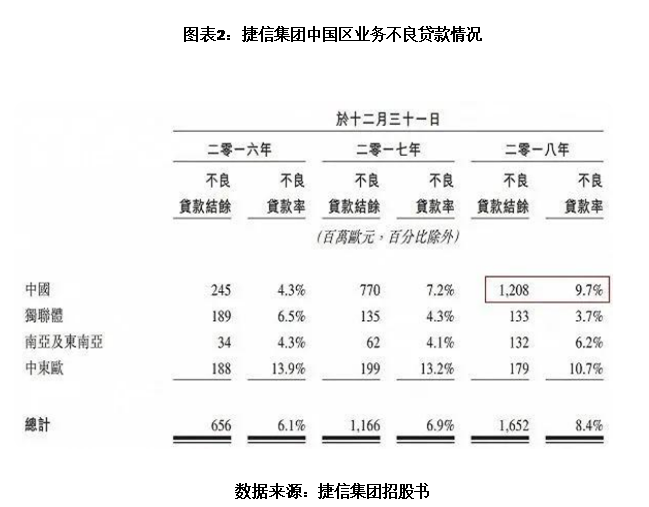

2019年7月,捷信金融母公司捷信集团(Home Credit Group)向港交所提交的招股书显示,2016—2019年6月末,捷信集团中国地区业务的不良贷款比率分别为4.3%、7.2%、9.7%、9.6%,呈持续攀升态势,并显著高于其他地区。

据《捷信金融2020年跟踪评级报告》,2017—2019年末,捷信金融逾期贷款金额分别为73.07亿元、76.45亿元和90.21亿元,规模一直居高不下,2020年更是创下新高,其信贷资产质量下行和拨备计提压力逐年加大。

此外,捷信金融金融债券2020年度审计报告还显示,2020年末,捷信金融90天内逾期贷款金额为8.92亿元,较2019年的4.29亿元增长1.08倍。

需注意的是,近年来捷信金融不良贷款核销力度不断加大。2017—2020年,捷信金融分别核销不良贷款49亿元、109亿元、119.91亿元和112.85亿元,4年累计核销390.76亿元坏账。

时代商学院认为,随着捷信金融风控隐患不断暴露,其不良贷款规模或持续攀升,进一步挤压其盈利空间,未来业绩存在较大的不确定性。

净利暴跌近9成,离职裁员风波不断

坏账压力激增的同时,捷信金融业绩更是每况愈下。

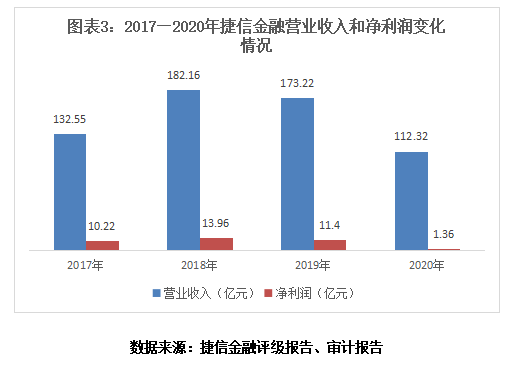

据《捷信金融2020年跟踪评级报告》,2017—2019年,捷信金融的营业收入分别为132.55亿元、182.16亿元和173.22亿元,净利润分别为10.22亿元、13.96亿元和11.4亿元。其中,2019年,其业绩已开始滑坡,营业收入和净利润分别同比下降4.9%和18.34%。

2020年审计报告显示,2020年,捷信金融实现营业收入112.32亿元,同比下滑35.16%;净利润仅为1.36亿元,相比2019年减少10亿元,同比下滑88.07%。

具体来看,2020年,捷信金融净利息及手续费收入为112.06亿元,较2019年下降34.23%;其他业务收入为2454.42万元,同比下降47.41%。

从利息收入及手续费方面看,2020年,捷信金融发放贷款126.14亿元,同比下降20%;客户服务及管理费收入为55.53亿元,同比下降36.79%。

对比同行,2019年,招联消费金融实现净利润14.66亿元,大幅超过捷信金融;兴业消费金融实现净利润10.31亿元,逼近捷信金融。2020年,招联消费金融实现净利润16.63亿元,再次位居行业第一;兴业消费金融实现净利润13.5亿元,跻身行业第二。

虽然捷信金融将2020年业绩恶化归咎于新冠疫情暴发,但更深层的原因是,自2016年开始,其以线下为主的业务模式已不再适应消费金融全面数字化的大趋势,随着以“现金贷”“网络小贷”等为主营业务的非持牌“野生”互金公司的冲击和商业银行控股消费金融公司的崛起,捷信金融业绩逐渐走下坡路。

公开资料显示,截至2017年12月末,捷信金融在中国设置超过23万个POS贷款点,拥有全职雇员7.1万人;但截至2020年3月末,捷信金融在中国设置超过21万个POS贷款点,仅拥有全职雇员约3.1万人,两年多时间裁员4万人,裁员数量之多,在消费金融发展史上实属罕见。

今年3月中,捷信金融旗下的深圳捷信信驰咨询有限公司长沙分公司还被曝强行辞退员工,并引发大量员工投诉。由此可见,捷信金融裁员行动仍在进行中,其员工人数或继续大幅度下降。

此外,2020年年中以来,捷信消金核心高管纷纷离职,迄今大多数职位仍未宣布接替人选。

公告显示,捷信金融原首席风险官LiHong于2020年6月离任;原公司总经理RomanWojdyla于2020年10月1日离任,后调整至捷信俄罗斯任职CFO;OndrejFrydrych自2021年2月8日起不再担任董事长职务,现任捷信消费金融总经理;原首席财务官王涛于2021年2月28日离任。

业绩暴跌,地位遭同行反超,裁员不断,高管离职,短短两年时间,捷信金融跌落“神坛”,颓势尽显。

融资成本飙升,审计机构被换,跌入评级观察名单

除资产质量承压、频繁成为被执行人、业绩暴跌外,捷信金融实控人的陨落更令其投资方与债权人担心其经营能力。

据《纽约时报》3月29日报道,当地时间27日傍晚,美国阿拉斯加州南部克尼克冰川地区一架观光直升机坠毁,机上5人死亡、1人重伤,死者包括56岁的捷克亿万富翁、捷信金融实控人彼得·凯尔纳。

值得注意的是,捷信金融母公司捷信集团曾于2019年7月15日向港交所递交招股书,计划在2019年完成上市,募资超过10亿美元。但随后不久,捷信集团撤回上市融资申请。至今,捷信集团高层对这次上市计划“无疾而终”的真正原因讳莫如深。虽该公司一直强调其资本充足,但放弃上市融资的捷信集团并非真正“不缺钱”。

事实上,捷信金融的负债来源以市场融入资金为主,对同业拆入资金的依赖程度较大,且面临一定的资产负债期限错配问题。

截至2019年末,捷信金融市场融入资金余额为901.19亿元,占负债总额的96.67%。其中,拆入资金余额784.24亿元;应付债券余额116.95亿元,包括发行的资产支持债券82.03亿元及金融债34.92亿元。

今年4月20日,捷信金融公布的数据显示,总发行规模为18亿元的信贷资产支持证券(ABS)项目中,票面利率为6%,优先B档票面利率更是高达6.5%。而2020年3月份,其信贷资产支持证券(ABS)项目票面利率仅3.95%,短短13个月时间,其融资成本增长超2个百分点。

此外,捷信金融在2020年年报披露前突然更换会计师事务所,这一举动被外界质疑其财务数据问题。

2月1日,捷信金融公告称,该公司股东捷信集团于2020年12月14日决议通过《关于聘请外部审计机构事宜》,捷信金融据此决议决定聘请中审华会计师事务所作为该公司2020年度外部审计机构。而此前的2018年、2019年服务捷信金融的都是毕马威华振会计师事务所。

公开资料显示,中审华会计师事务所在2018年8月迄今不到3年时间内,累计被证监部门出示警示函和行政处罚达13次,相关涉事公司包括多家ST上市公司,可谓“恶名累累”。从国际知名的四大会计所毕马威替换成一家不良记录颇多的会计师事务所,其背后动机令人生疑。

5月8日,捷信金融主体及相关债券被联合资信列入评级观察名单,这是国内首家消费金融公司被列入信用评级观察名单,而此前评级展望为稳定。

联合资信认为,捷信金融2020年经营业绩表现暴露出其业务处在转型期,业务规模收缩趋势较明显、高管稳定性呈现一定波动、资产质量下行压力较大、盈利水平承压、未来经营发展趋势尚不明朗,以上因素可能会对该公司未来业务发展、风险管理、盈利能力、流动性与融资环境等产生影响。

可见,未来捷信金融或继续面临业务大幅缩水的困境,其自身改革已迫在眉睫。

结语

近年来,持牌消费金融赛道的竞争异常火热,银行系与互联网系消费金融公司正重塑行业新格局。

在获客方式、赢利模式、技术手段不断升级换代的背景下,留给捷信金融的时间似乎不多了,捷信金融能否挽回失势、东山再起?时代商学院将继续保持关注。

参考资料:

1. 《捷信消费金融有限公司2020年跟踪评级报告》.联合资信评估有限公司

2. 《捷信消费金融有限公司金融债券2020年度报告》.中审华会计事务所

3. 《消费金融行业洗牌加剧捷信痛失前三宝座招联积极发债“补血”》.信息时报

4.《净利润断崖式下跌88%,高管频频离职,捷信消费金融被联合资信列入评级观察名单》.蓝鲸财经

免责声明:本报告仅供时代商学院客户使用。本公司不因接收人收到本报告而视其为客户。本报告基于本公司认为可靠的、已公开的信息编制,但本公司对该等信息的准确性及完整性不作任何保证。本报告所载的意见、评估及预测仅反映报告发布当日的观点和判断。本公司不保证本报告所含信息保持在最新状态。本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。本公司力求报告内容客观、公正,但本报告所载的观点、结论和建议仅供参考,不构成所述证券的买卖出价或征价。该等观点、建议并未考虑到个别投资者的具体投资目的、财务状况以及特定需求,在任何时候均不构成对客户私人投资建议。投资者应当充分考虑自身特定状况,并完整理解和使用本报告内容,不应视本报告为做出投资决策的唯一因素。对依据或者使用本报告所造成的一切后果,本公司及作者均不承担任何法律责任。本公司及作者在自身所知情的范围内,与本报告所指的证券或投资标的不存在法律禁止的利害关系。在法律许可的情况下,本公司及其所属关联机构可能会持有报告中提到的公司所发行的证券头寸并进行交易,也可能为之提供或者争取提供投资银行、财务顾问或者金融产品等相关服务。本报告版权仅为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公司版权。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“时代商学院”,且不得对本报告进行任何有悖原意的引用、删节和修改。本公司保留追究相关责任的权力。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。