时间:2022-11-10 20:20:45来源:法律常识

近期,有市场传闻称,监管层已要求各银行将逾期90天以上的贷款计入不良贷款之中,属于银保监会直管的国有银行和股份制银行要求在6月30日之前,将全部逾期90天以上的贷款计入不良; 属于地方银监局管理的地方法人银行则获得一定的缓冲期限,按各地实际情况,有些地方银行甚至可以延期到明年达标。

蓝鲸财经就此向业内人士求证,据一位接近监管层人士向蓝鲸财经透露。“确有将全部逾期90天以上的贷款计入不良的要求,时间上会分步执行。”

蓝鲸财经调查发现,华夏银行、平安银行、民生银行等十家A股上市银行将受到新规的影响,利润或将承压。

要求真实反映资产质量

目前,国内商业银行在贷款质量认定上的标准并完全不统一,有多位银行业内人士向蓝鲸财经表示其所在银行早已将逾期90天以上贷款计入不良贷款了,也有甚者采用了更为严格的标准。

根据原中国银监会制定的 《贷款风险分类指引》(以下简称“《指引》”),银行贷款划分为正常、关注、次级、可疑和损失五类,后三类合称为不良贷款,《指引》要求将逾期(含展期后)超过一定期限、其应收利息不再计入当期损益的贷款列入归为次级类。

《指引》对于“一定期限”没有具体量化的规定,这就给银行的认定留下了空间。不过在实际操作中,许多银行按照行业经验,将这一定期限定在了90天。

据悉,从年初开始,原银监会已开始督促商业银行加大不良贷款处置力度,提出了要真实反映资产质量的监管要求。

利润将受影响

按照新的要求,逾期90天以上贷款在贷款五级分类中不能再被列为关注类贷款,而应该全部计入次级贷款。如此一来,原来在不良贷款认定上较为宽松的企业,将面临贷款损失准备计提比例相应大幅提高。

“贷款损失准备计提比例增高,将会最终影响银行的利润,“一位金融业会计从业人员对蓝鲸财经表示。

根据《银行贷款损失准备计提指引》,对于关注类贷款,计提比例为 2%;对于次级类贷款,计提比例为 25%;对于可疑类贷款, 计提比例为 50%;对于损失类贷款,计提比例为 100%。其中,次级和可疑类贷款的损失准备, 计提比例可以上下浮动 20%。

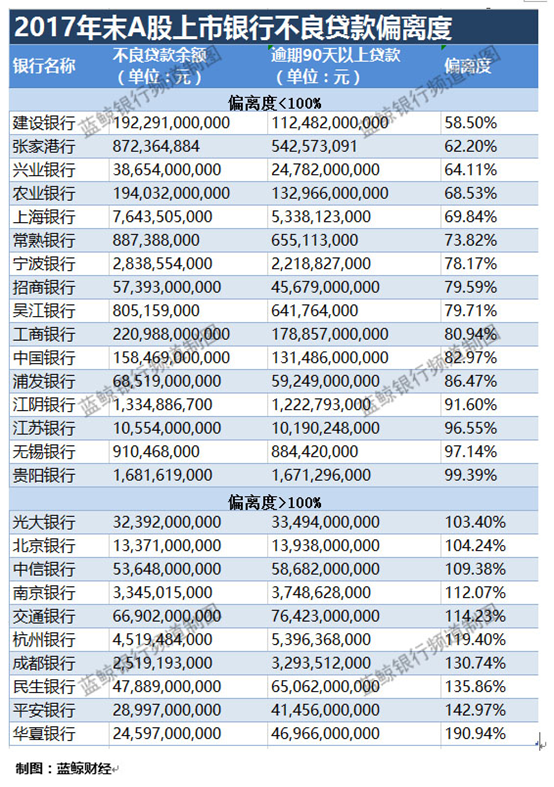

蓝鲸财经发现,截至去年末,26家A股上市银行中共有10家银行不良贷款偏离度高于100%,包括5家股份行、4家城商行以及一家大行。

其中,偏离度最高前三家银行依次为:华夏银行(190.94%)、平安银行(142.97%),民生银行(135.86%)。五大行之一的交通银行以114.23%的偏离度位列这十家银行之中。

“偏离度100%的银行则需要按照新要求重新调整计提坏账准备。” 上述金融业会计从业人员表示。(蓝鲸银行 梁轶雯 实习生 占健宇)