时间:2022-11-11 18:25:43来源:法律常识

记者|张晓云

披露重组方案后的安信信托(ST安信,600816.SH)备受关注,股价迎来“涨停七连板”。

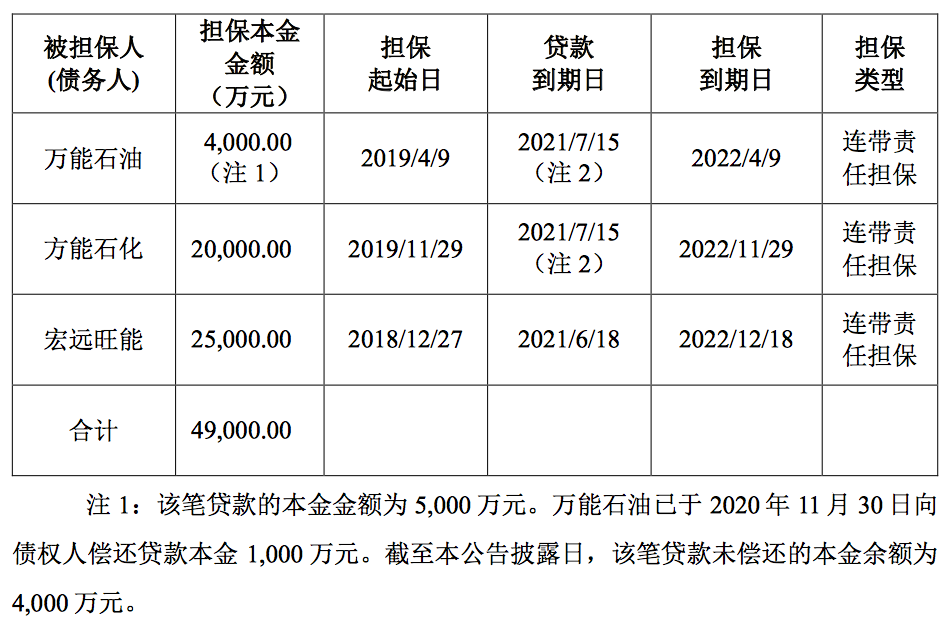

8月3日,安信信托发布公告披露关于开展担保业务中被担保人债务逾期情况,有三笔贷款共计4.9亿出现逾期。

公告称,安信信托于 2018 年 6 月 12 日召开第七届董事会第五十七次会议,审议通过了《关于公司对外担保额度的议案》,董事会同意为客户提供担保业务,担保额度为不超过 30 亿元。上述议案经董事会批准后,公司为三家公司——天津万能石油化工科技有限公司(下称“万能石油”)、天津方能石油化工销售有限公司(下称“方能石 化”)、天津宏远旺能石油化工科技有限公司(下称“宏远旺能”)在天津金城银行股 份有限公司(以下简称“金城银行”或“债权人”)的贷款分别提供了保证担保。

公告称,上述三笔贷款的债务人均为受同一控制下的关联方,债务人与安信信托不存在关联关系。

值得注意的是,安信信托在开展上述相关担保业务时均由债务人(被担保人)的实际控制人及其名下核心资产所在公司向安信信托提供了反担保,公司依据董事会决议履行了内部审批程序,并在各年年度报告中进行了披露。

安信信托表示,由于债务人自身经营原因,上述三笔担保业务涉及的三笔贷款出现逾期。贷款到期后,债务人已与债权人展开积极沟通,协商债务到期日再次变更的事宜,目前尚未取得明确的进展信息。

此前因筹划重大资产出售及非公开发行股票重大事项,ST安信在7月19日~7月23日连续停牌,在7月26日复牌后,安信信托股价收获“涨停七连板”。8月3日早盘开盘后,安信信托报收3.56元/股,涨幅5.01%,这已经是其复牌后第七个涨停板,当前总市值194.7亿元。

7月23日,安信信托发布包括《非公开发行股票预案》在内的多项公告,拟以2.06元/股的价格向上海砥安投资管理有限公司(上海砥安)发行股份,发行数量不超过43.75亿股,拟募资不超过人民币90.13亿元,扣除相关发行费用后,全部用于充实公司资本金。

安信信托在当时的公告中称,拟与中国信托业保障基金(信托保障基金)和中国银行上海市分行分别签订《债务和解协议》;签署后,各协议项下所列各项抵债资产的权利将分别转移给中国银行、信托保障基金和信托保障基金公司,以此抵偿ST安信对各方负有的全部或部分债务。

在股票涨停七连板后,安信信托还发布了股票交易风险提示公告。

公告称,重组方案还需取得国有资产监管机构、证监会、银保监会或其派出机构的批准。本次交易是否能够获得相关的批准,以及获得相关批准的时间均存在不确定 性,因此本次交易方案最终能否成功实施存在不确定性。

同时,根据立信会计师事务所(特殊普通合伙)出具的本公司 2020 年度审计报告,立信会计师对安信信托2020 年度财务报表发表了保留意见。根据《上市公司证券发行管理办法》,最近一年及一期财务报表被注册会计师出具保留意见、否定 意见或无法表示意见审计报告的,不得进行非公开发行,但保留意见、否定意见或无法表示意见所涉及事项的重大影响已经消除的除外。

目前公司正在有关部门指导下开展风险化解工作,对目前存续信托项目进行 了自查,同时公司正在采取各种措施与兜底函持有人达成和解,化解相关风险。若和解无法达成,可能导致本次非公开发行失败,安信信托提请投资者注意风险。

此外,安信信托拟与中国银行股份有限公司上海市分行(以下简称“中国银行上海分行”)达成债务和解,将所持有的部分股权、资产管理计划收益权、信托计划受益权、质押贷款债权等资产的全部权利转移给中国银行上海分行用于抵偿公司对中国银行上海分行的到期未偿还债务,构成重大资产重组。 截至目前,本次交易标的资产的审计、评估或估值工作尚未完成。