时间:2022-11-14 13:37:03来源:法律常识

有人要了解全国处于信用卡逾期状态的用户大概规模情况,网上也有讨论这个话题的,说“没有一个亿,也有八千万”之类的言论。当然,这种提法本身没有任何依据,在问题后面看到的也只是一边倒地抱怨信用卡导致很多人陷入债务逾期的“根源”,却没有一个人能从正面回答这个话题。

关于有多少用户处于信用卡逾期状态,是很难给出准确数字。一来,各家银行通常只发布信用卡的不良贷款总额及所占贷款比例,逾期人数自行掌握没有公开;其次,大部分信用卡债务逾期的用户都是多家银行信用卡处于逾期状态,统计上存在着“重叠”现象。

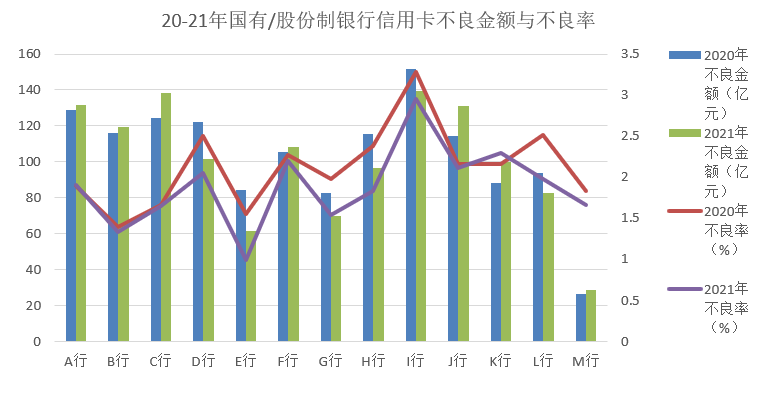

而采用不良贷款金额来作为信用卡逾期的统计口径,对于了解一家银行的贷款不良情况则比较直观。下边选取了2020年、2021年的13家国有/股份制银行信用卡业务的不良金额与不良率两组数据(部分不良金额为估算),从中可以看出两年来,国有/股份制银行信用卡业务中不良金额和不良率的变化情况。

图中显示,有六家银行的不良金额和不良率都是下降的;四家银行的不良金额增加,而不良率是下降的,说明该行贷款余额有了较大的提升,稀释了不良金额的占比;仅有两家银行的两组数据都是增长的,但是增长幅度很小。因此,整体来说2021年国有/股份制银行的信用卡业务不良情况得到一定程度上的控制。

根据央行发布的《2021年支付体系运行总体情况》,信用卡授信总额为21.02万亿元,信用卡应偿信贷余额为8.62万亿元,也就是说截止到2021年末,信用卡给予用户的总授信额度为21.02万亿元,其中有8.62万亿元正在被使用,使用率为41%。

在8.62万亿元的应偿还信贷余额中,还包含了逾期半年未偿信贷总额860.39亿元,这是超过180天(半年)以上未予归还的金额,这个金额约占应偿还信贷总额的1%。当然,这部分逾期金额中有一部分是多年积累下来形成的不良贷款,银行也会定期对一部分账款进行“核销”,还有很大部分是通过催收等沟通手段可能会归还的部分,不一定形成实际坏账。

从规模比例来看,逾期半年信贷总额占应偿还信贷总额的比例只有1%,比起韩国、台湾在2002、2003年曾经出现过的“卡债风暴”时还是有一定的差距。但是不容忽视的是,随着前几年P2P、网贷的相继爆雷,甚至一些网络诈骗等,让很多卡民陷入了“共债风险”的漩涡中,加上这两年疫情的影响,都对中国信用卡业务带来严重的风险危机。

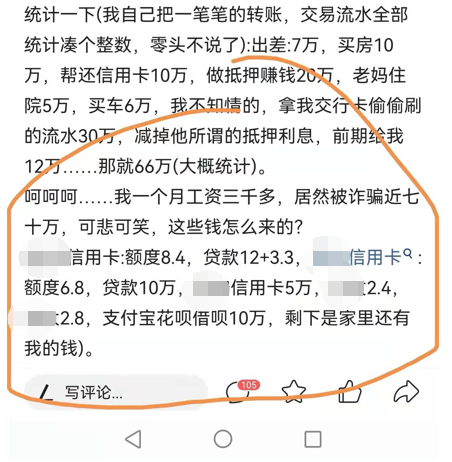

从诸多社会舆论中,一直将“卡奴”现象归罪于银行过度发卡,使那些没有足够经济能力的人也拥有信用卡。上面截图中的卡民是因为“杀猪盘”上当受骗后,竟然使用信用卡套现,再加上网贷,造成了近70万元的债务。这个案例很明显是由于自身错误的价值观、消费观,以及经济能力的错误认知造成的。

的确,发卡银行也需要反思过去出于扩大市场份额的目的,降低了发卡风控条件发卡的现象,从而也让一些经济能力不足,或信用不良的人获得信用卡,为发卡银行埋下了风险的伏笔。尽管整体的不良债务所占比例不算太高,但是对于每个信用卡债务逾期的人来说,无论金额多少都是100%的债务负担,而一旦陷入债务泥潭中,势必要对发卡银行,以及其自身的工作、生活产生很大麻烦,这是毋庸置疑的。

信用卡业务发展早期,由于授信额度低,逾期的信用卡债务相对较少,个人最高不过几万元,现在信用卡逾期债务动辄就是十几万、几十万元,而且咨询的目的,也多考虑的是如何能摆脱银行催收,如何能低成本套现、小成本养卡以达到更高额度等问题,鲜有会考虑提升收入,多用信用卡的权益,少负债少逾期的想法,可以看出这些人对于信用卡债务逾期的心态就极不健康。

与其关注信用卡有多少人逾期,关注逾期总额多少,不如建立自己正确的价值观、消费观,以及用卡观,更不要把信用卡额度当“资产”,用好信用卡享受银行给予的权益,但是一定不要超过自身经济力量过度透支消费,不让自己滑入到卡债泥沼才是最重要的。

关注本号,这里有信用卡的知识,也有信用卡行业独立视角的深度评论与分析,还有信用卡的历史与文化。