时间:2022-11-15 16:04:54来源:法律常识

江苏银行与多家第三方平台合作开展贷款业务规模发展迅速,但遭到的投诉也与日俱增

《中国科技投资》杨永洁

多名用户向记者表示在饿了么APP上申请“饿用金”贷款,放款方为江苏银行(600919.SH),而在后续还款过程中发现银行方到期未扣款,从而导致用户逾期。与此同时,用户亦不能进行逾期还款与提前还款操作,部分用户在江苏银行指示下更换多张银行卡后,方才解决问题。北京语言大学经济研究院研究员麒鉴向《中国科技投资》记者表示,由于贷款主体为银行,因此风险审查、风险管控以及各种问题的处理也应该由银行方来承担。

近年来,江苏银行企业贷款和个人贷款均在上涨,但个人贷款增长势头更猛,这主要由于江苏银行在直接或间接发展个人消费贷业务,今年4月,江苏银行子公司苏银凯基消费金融有限公司(以下简称“苏银凯基”)正式成立,主要经营个人消费贷款的发放。

系统漏洞频现

去年10月17日,王某(化名)在饿了么APP上贷款2.82万元,放款方为江苏银行,分12期还款,等额本息。此前9期中,王某还款均未出现任何问题,直至今年7月,王某表示其绑定银行卡内余额充足,但到了扣款日7月17日时,平台方和银行方却未主动扣款。

*王某不能进行逾期还款

之后饿了么APP页面显示本期还款金额已逾期,并伴有一定罚息。令王某感到奇怪的是,当自己操作逾期还款时,却显示“不支持的还款方式”,王某无法进行还款。

值得注意的是,同样的问题并不鲜见。李某(化名)于去年10月22日在饿了么APP贷款1万元,等额本息,分12期还款,每期911元。今年3月22日,李某确认卡内金额充足,但直到晚间查看饿了么APP发现并未扣款,于是李某连忙手动还款,发现手动还款亦无法操作。

除不自动扣款、不能操作逾期还款外,记者注意到该贷款亦不能提前还款。用户陈某(化名)向《中国科技投资》记者表示,因资金周转于今年4月22日在饿了么APP上等额本息借款8000元。一周后,陈某欲提前结清该笔贷款,却发现不能进行提前还款操作。

*陈某还款失败

资料显示,饿了么的运营主体为上海拉扎斯信息科技有限公司,而“饿用金”是饿了么和马上消费金融股份有限公司(下称“马上消费金融”)于2020年推出的信用贷款产品,最高额度5万元,专为饿了么用户定制开发,目前采取的是白名单邀请制,仅部分用户可见。饿了么APP作为“饿用金”展示平台,仅为导流方,贷款额度由马上消费金融提供,放款方则为江苏银行。也就是说,上述用户贷款为马上消费金融与江苏银行联合放贷的模式。

有用户分别向饿了么及江苏银行反映了未自动扣款及不可提前还款的情况,仅收到饿了么的回复:“因借款服务和资金均由第三方金融机构向用户提供,所以借款的申请和使用过程中遇到的问题,您可以向金融机构直接咨询。”

另有用户向记者表示,被江苏银行告知贷款的扣款每期仅进行一次,首次扣款不成功后便不再扣款。但多位用户的投诉显示,逾期未扣款是在其银行卡内资金充足的情况下发生的。部分用户表示,在江苏银行客服的指示下多次更换银行卡后,方能还款或结清贷款。令他们不解的是,明明卡内尚有余额,为何不能进行扣款?无故增添罚息以及不良记录亦对用户的生活造成不便。

*多名用户投诉饿用金还款问题,截图自黑猫投诉

对此,麒鉴向《中国科技投资》记者表示,上述涉及到贷款代理平台及银行的问题,“银保监会要求银行在业务合规和风险控制上承担贷款的完全责任,而不能将贷款的合规和风险控制放任给助贷机构。”

“银保监会对助贷业务持开放态度,但银行必须自己掌握核心业务”,麒鉴认为,银行不能将信贷业务完全外包给助贷合作机构,更不是放弃对助贷业务的风险控制, “无论是在哪个平台上办理的贷款,最终的贷款主体是银行,因此承担风险审查、风险管控以及出现各种问题的处理也应该由贷款银行来承担。”

多渠道发展消费贷业务

除了饿了么,江苏银行与多个平台均合作个人消费贷业务。据不完全统计,江苏银行与蚂蚁花呗、微众银行、京东白条、美团、滴滴金融等多家互联网公司合作,在数据挖掘、模型建设、产品设计、平台打造等方面发力拓展业务。以京东金融为例,双方此前已在账户支付、互联网消费金融运营方面开展合作,随后双方又联合为客户提供发卡、理财以及小额信贷等业务。

早在2017年4月12日,江苏银行发布公告表示将与台湾凯基银行、二三四五(002195.SZ)及海澜之家(600398.SH)共同发起设立苏银凯基。该公告显示,江苏银行出资3.01亿元,占股50.1%;凯基银行出资2.0亿元,持股33.4%;二三四五出资0.54亿元,持股9%;海澜之家出资0.45亿元,持股7.5%,以上四家合计出资6亿元。

今年2月25日,银保监会江苏监管局批准苏银凯基开业。苏银凯基于2021年4月9日正式开业,其他股东均保持不变,但第三大股东由二三四五变为五星控股集团有限公司,持股比例为9%。据介绍,苏银凯基主要经营范围为发放个人消费贷款等。

除了出资外,江苏银行董事长在开业致辞上表示,苏银凯基将利用股东运营经验、融资渠道、金融科技平台、用户规模、营销推广渠道等优势,展开业务合作。光大银行金融市场部分析师周茂华向记者表示,部分银行参与消金公司,一方面由于消金牌照“稀缺”;另一方面,银行在参与消金业务具有一定优势,例如:资金实力相对雄厚、资金成本相对低、客户资源和品牌等,部分银行可开展各种消费场景。

针对银行利用旗下消金公司开展异地贷款的风险问题,周茂华表示,银行和旗下的消金子公司应设有业务“防火墙”,在业务边界和法律边界均设置防火墙,进行业务和资金上风险的有效隔离。

*苏银凯基股权图,截图自天眼查官网

今年2月,中国银保监会发布《关于进一步规范商业银行互联网贷款业务的通知》,对商业银行与合作机构明确三项定量指标,包括出资比例、集中度指标、限额指标。针对江苏银行与第三方合作放贷及互联网贷款合规指标等问题,记者致函江苏银行,截至发稿,未获回复。

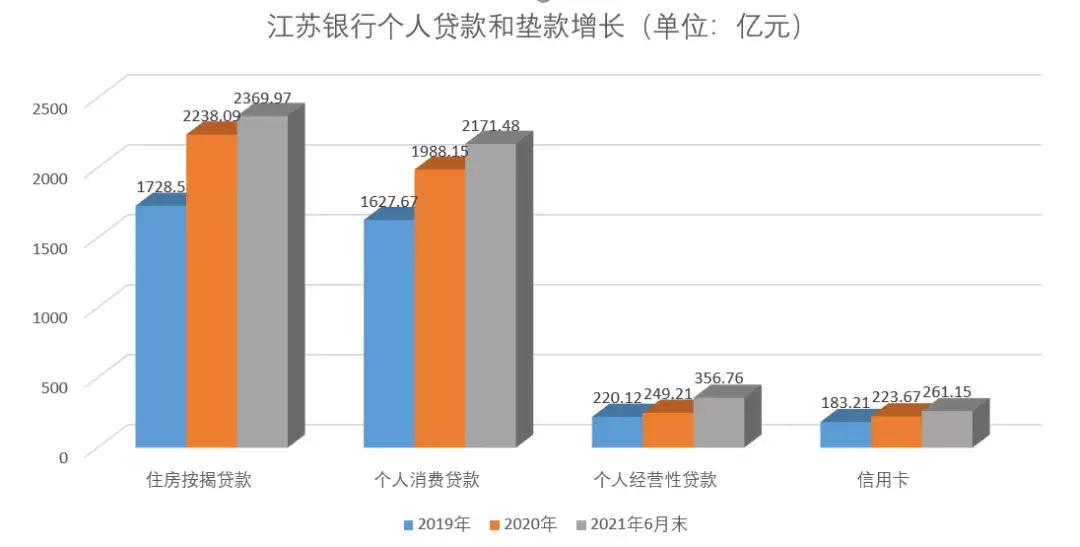

截至2020年末,江苏银行贷款和垫款为6354.46亿元,较上年末上涨11.02%;个人贷款和垫款4699.11亿元,较上年末上涨24.99%。在个人贷款和垫款中,个人消费贷款1988.15亿元,同比增长22.15%。江苏银行企业贷款和个人贷款均在上涨,但个人贷款增长更快。

据江苏银行2021年半年报披露,江苏银行发放贷款和垫款账面价值1.29万亿元,较年初增长10.95%,个人贷款和垫款余额为5159.36亿元,占比达39.88%。其中个人消费贷款余额为2171.48亿元,较去年年末增长9.22%。

*个人贷款和垫款均保持增长,根据银行年报数据制图