时间:2022-11-12 10:12:37来源:法律常识

8月15日,中国平安发布了2019年半年报,其中披露了旗下平安银行和陆金所等公司的业绩数据。半年报显示,平安旗下消费金融(不计算信用卡余额)贷款规模近4900亿,其中以“新一贷”为代表的现金贷在贷余额为1533亿元,低于去年同期数字。探长发现,为防范多头借贷引发的共债风险,平安旗下的P2P业务、“新一贷“和汽车消费金融全面收缩放贷规模。

三大P2P平台在贷余额1695亿元

中国平安旗下的个人消费金融业务主要包括两部分,一部分为陆金所旗下的P2P业务,主要包括3家P2P平台:陆金服、前金服、义金服。截至目前,3家平台均已停止发标。另一部分是平安银行旗下的“新一贷”和汽车金融贷款。

据半年报披露,截至2019年6月30日,陆金所控股管理贷款余额4078.55亿元,较年初增长8.8%,30天以上逾期率(3) 为2.2%。其中,消费金融规模为1695亿元,比去年同期的1869亿元减少9.3%;代销的公募、私募、资管等标准产品余额为1786亿元,比去年同期的1751亿元略有增长。

陆金服官网数据显示,平台累计借贷金额3479亿元,借贷余额984亿元,当前出借人65万人,当前借款人147万人。

前金服隶属于前海金牛贷(深圳)互联网金融服务有限公司。工商资料显示,前海金牛贷成立于2015年1月12日,注册资本1亿人民币。截止2019年06月30日,前金服平台累计借贷金额1512亿元,借贷余额681亿元,当前出借人36万人,当前借款人75万人。

义金服隶属于义乌金服网络科技服务有限公司。工商资料显示,义金服成立于2018年6月13日,注册资本100万人民币,法人代表王培骏 ,股东为深圳市陆控企业管理有限公司。而后者为前金服股东——深圳市陆金互联网信息服务有限公司的母公司。义金服平台没有披露待收余额数据。但根据以上数据可知,义金服的贷款余额为30亿元。

防范共债风险,收紧个人消费贷

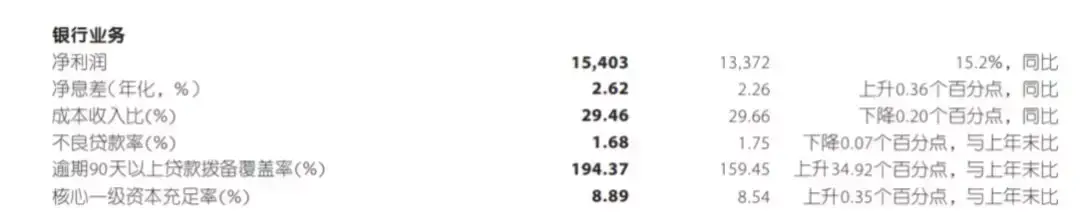

半年报显示,平安银行2019年上半年实现营业收入678.29亿元,净利润154.03亿元,主要得益于净息差提升和非利息净收入稳步增长。值得一提的是,平安银行的零售业务营业收入和净利润分别为385.96亿元和108.10亿元,占比分别为56.9%、70.2%。

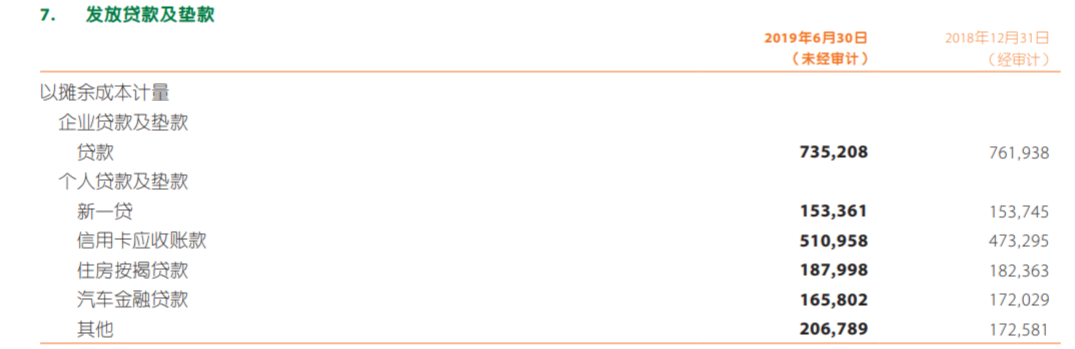

截至2019年上半年,“新一贷”在贷余额为1533.61亿元,汽车金融贷款余额为1658.02亿元,两者合计为3193.63亿元。

另外,信用卡应收账款为5109.58亿元,在个人贷款中规模最大。

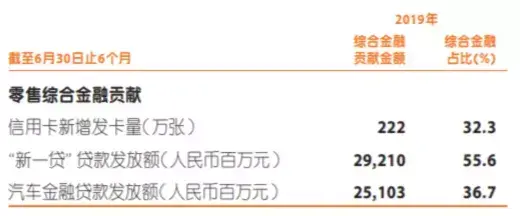

2019年上半年,“新一贷”贷款新发放额292亿元,汽车金融贷款发放额为251亿元。

“新一贷”为平安银行旗下的大额信用贷款,额度在1万-50万之间,产品包括月供贷、保单贷、公积金贷、社保贷等,综合年化利率在13%-20%之间。

探长注意到,平安银行个人消费贷款正在全面收缩。财报显示,截至2019年6月末,“新一贷”余额1533.61亿元,上年同期数字为1537.45亿元;汽车金融贷款余额为1658亿元,去年同期为1720亿元。住房按揭贷款余额1879.9亿元,去年同期为1823.6亿元;仅有信用卡业务保持了增长,截至2019年6月末,信用卡应收账款为5109.6亿元,去年同期为4732.9亿元。

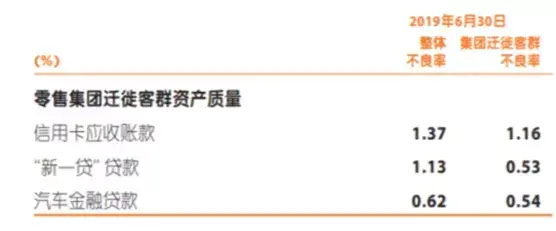

平安在半年报中对此解释为,受国际国内经济金融形势不确定性、共债风险上升、以及汽车消费下滑等外部因素影响,消费金融全行业的风险有所上升。平安银行零售产品的不良率也有所上升,截至2019 年6月末,个人贷款不良率1.09%,较年初上升0.02个百分点。其中信用卡应收账款不良率1.37%,较年初上升0.05个百分点 ;汽车金融贷款不良率为0.62%,较年初上升0.08个百分点;“新一贷” 贷款不良率1.13%,较年初上升0.13个百分点,上升幅度最大。

为防范风险,平安银行从2017年底开始针对共债、高负债以及高风险地区客户采取额度管控、谨慎授信等措施。

实际上,2019年初,包括平安银行、招商银行、中信银行、民生银行在内的一部分银行就曾对大批涉及网贷、多头借贷、涉嫌套现的客户采取了封卡或者降额措施。

针对外部客户风险升高现象,平安在半年报中强调“内部获客”,数据显示集团迁徙客群的不良率低于整体情况,资产质量亦优于其他客群。例如,集团迁徙客群在“新一贷”上的逾期率为0.53%,不到整体不良率(1.13%)的一半;集团迁徙客群在汽车金融贷款上的不良率为0.54%,也低于整体不良率(0.64%)。