时间:2022-11-15 15:58:01来源:法律常识

一月申报期如约而至,本月是季度申报月,涉及企业所得税、经营所得个人所得税等季度申报表,另外还有月度申报表的申报。

是不是又遇到新问题了,小编帮你们整理了一点,赶紧来看看吧!

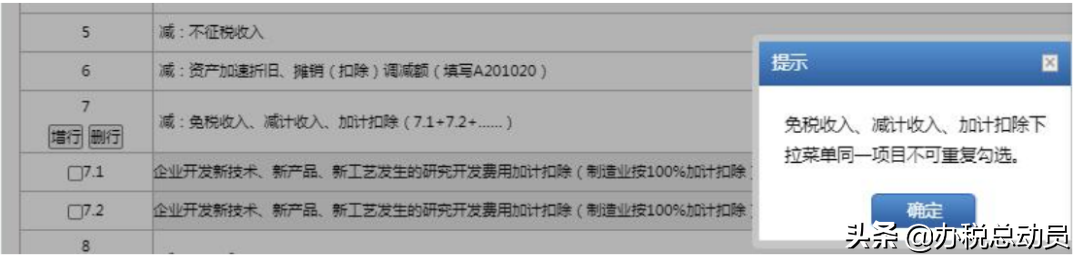

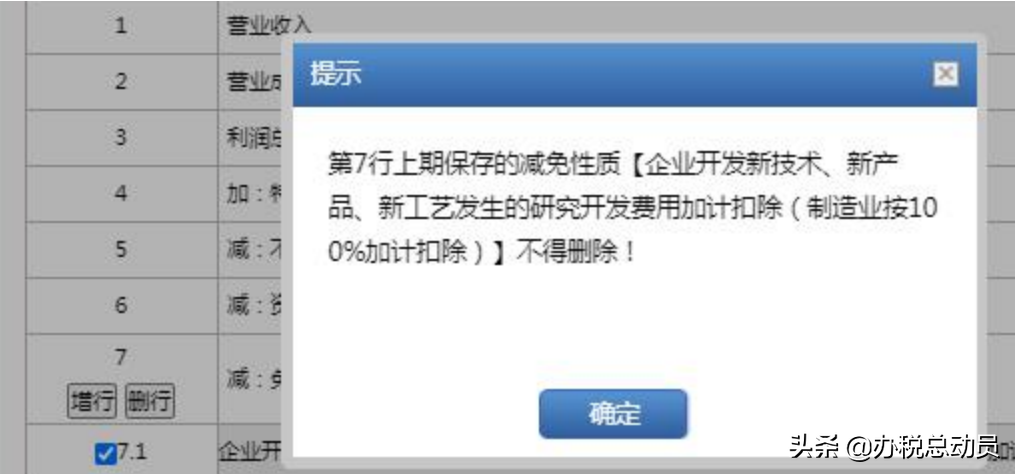

01 企业涉及研发费用加计扣除优惠政策,但是《居民企业(查账征收)所得税月(季)申报》中7.1研发费用加计扣除中,想填写第4季度的数据怎么填写不了?

答:只能就前三季度研发费用加计扣除金额,在第三季度(按季预缴)或9月份(按月预缴)企业所得税时填写扣除,因此四季度申报时这一列数据等于第三季度企业所得税填写时候的数据且无法修改。

根据国家税务总局公告2021年第28号第一条,第一项企业10月份预缴申报第三季度(按季预缴)或9月份(按月预缴)企业所得税时,可以自主选择就前三季度研发费用享受加计扣除优惠政策。

对10月份预缴申报期为选择享受优惠的,可以在2022年办理2021年度企业所得税汇算清缴时统一享受。

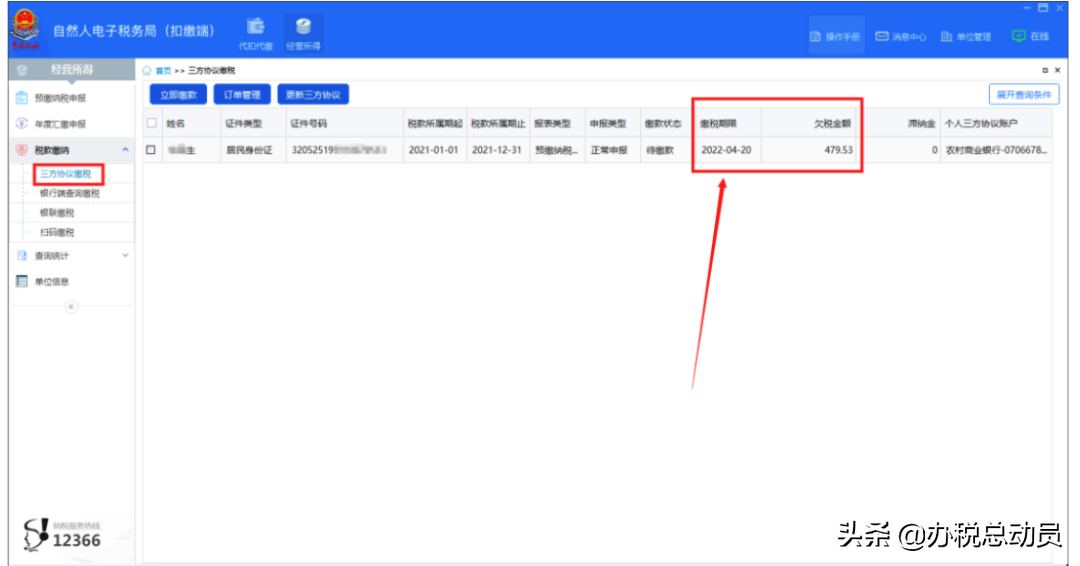

02 个体工商户在自然人电子税务局(扣缴端)申报经营所得个人所得税,享受制造缓缴政策后,在哪里核实缴税时间?

答:税款缴纳------三方协议缴税,可以在这里查看。

03 某单位是一家增值税一般纳税人企业,2021年12月28日收到分局通知异常凭证需要转出,2022年1月初增值税及附加税申报表填写了附表二23A“异常凭证转出进项税额”,申报失败提示“异常凭证转出申报数据与实际不符”,是什么原因?

答:该纳税人为A级纳税人,可以在收到通知之日起10个工作日内,向主管税务机关提示核实申请;逾期未提出核实申请的,于逾期之日作进项税额转出,于次月(季)申报期申报缴纳税款。纳税人应该在2022.2月申报2022.1月所属期时做进项转出填写附表二23A“异常凭证转出进项税额”。

除纳税信用A级纳税人外,已经申报抵扣的,一律在收到通知书的当期(税款所属期)作进项税额转出,于次月(季)申报期申报缴纳税款。

04 自然人电子税务局(扣缴端),生产经营汇缴时,专项附加扣除点击预填时,出现如下图提示?

答:需要投资者个人通过个税app或自然人电子税务局网页版,正常采集专项附加扣除信息,申报方式需选择“自行申报”。

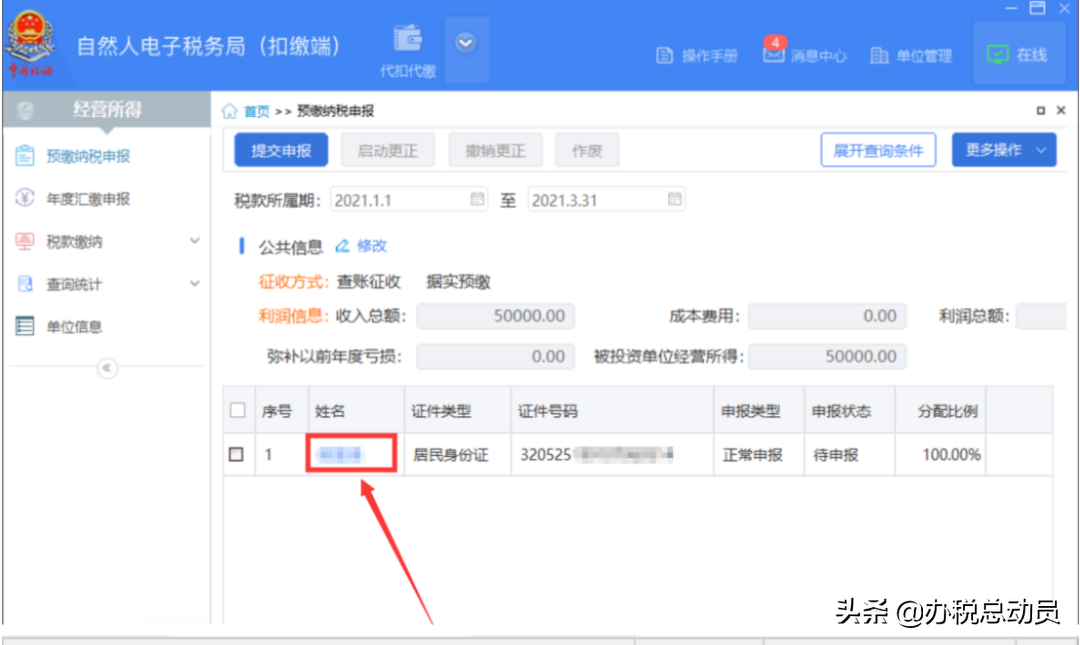

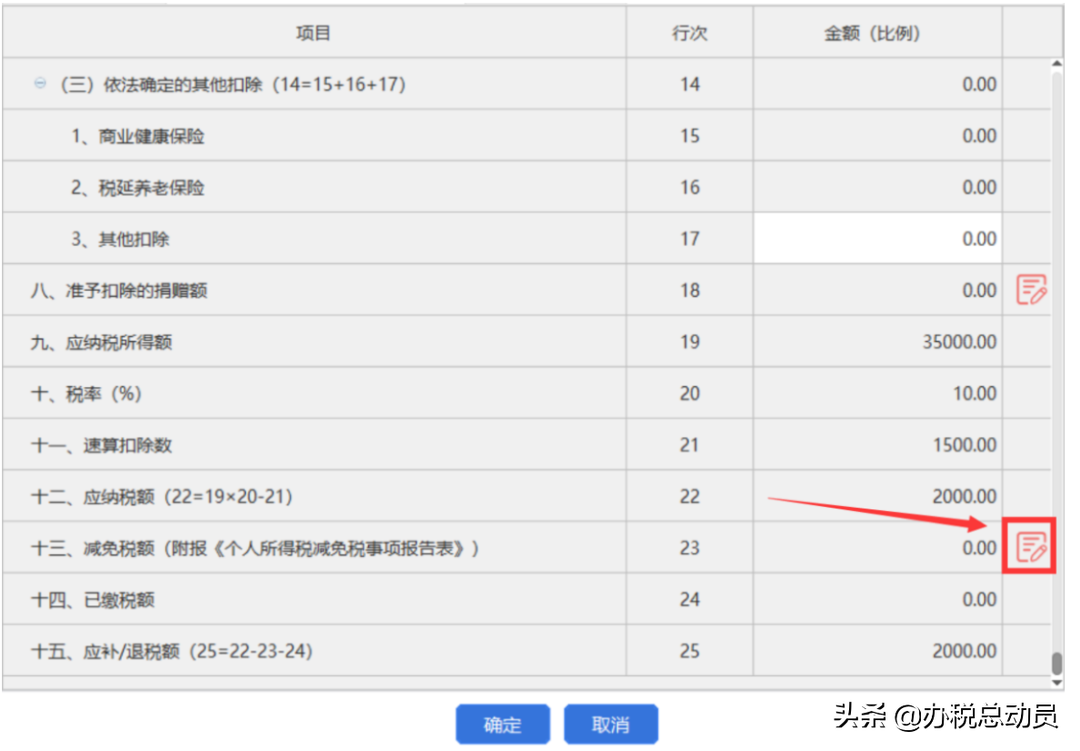

05 自然人电子税务局(扣缴端),个体工商户减半征收生产经营如何填写?

答:登陆自然人电子税务局(扣缴端)软件,并进入“经营所得”模块,点击左侧“预缴纳税申报”,点击投资人“姓名”,向下滑动,点击十三项减免税额后方的按钮,在减免扣除明细表当中选择减免事项“个体工商户减半征收……”。然后填入减免税额。然后点击确定。

06 环境保护税基础信息采集表中,水污染物的污染物名称下拉选择没有可选择的内容?

答:需要先选择水污染物种类后,污染物名称才能选择。

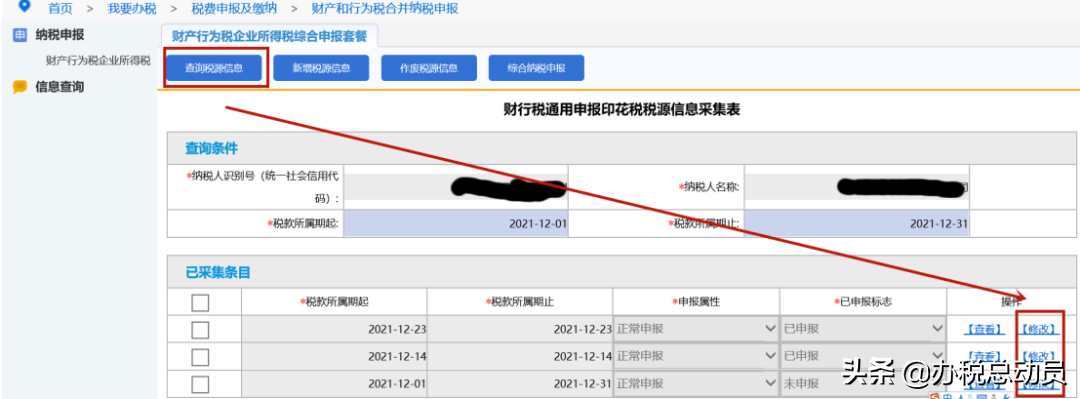

07 印花税申报作废后,重新进去采集数据提示,已采集?

答:印花税税源采集后,即使作废申报表,它的采集数据也已经存在,您可以通过“新增税源信息”边上的“查询税源信息”进行修改数据。

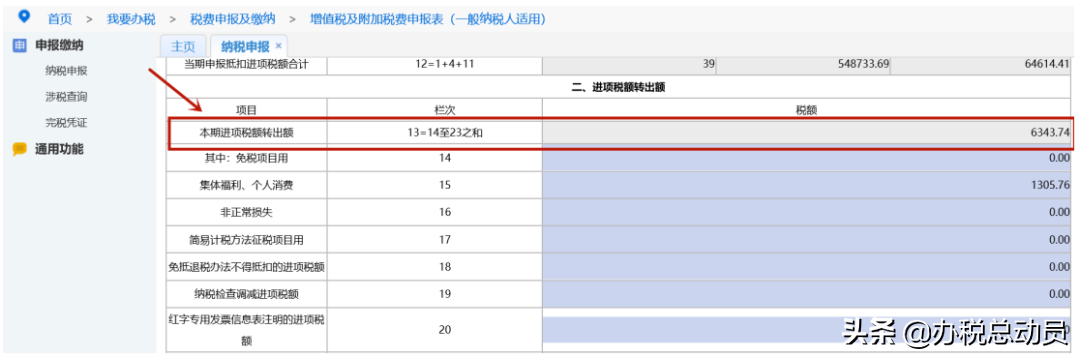

08 一般纳税人申报增值税,本期有即征即退发票的红冲,但是主表14行填了即征即退的进项转出的数据后,一般项目跳出同样金额的负数,为什么?

答:主表一般项目14行出现即征即退进项的负数是因为纳税人在附列资料二,13行“本期进项税额转出额”里没有填写即征即退进项转出的数据导致的,根据转出的情形填写14至23栏次后,13行带出数据,再填写主表即可。

更多问题可在评论区留言噢!